Fatura, Rusya vergi sisteminin bütçe oluşturan ödemelerinden biri olan KDV ile ayrılmaz bir şekilde bağlantılıdır. Bu nedenle, bu belge birincil belgeler arasında en önemlilerinden biridir. Fatura kimin tarafından ve ne zaman verilir? Bu sürecin tüm nüanslarını analiz edeceğiz.

Temel Belge Bilgisi

Fatura - KDV'nin hesaplanması, hesaplanması ve düşülmesi için belgesel bir temel. Bir satıcı tarafından bir KDV - mükellefi - müşterilerine faturalandırılır: şirketler veya girişimciler. Başka bir deyişle, KDV'ye tabi mal ve hizmetlerin satışı ile ilgili işlemlere bir fatura eşlik etmelidir. Alıcı için bu belge, ödenecek kendi KDV'sinin azaltılması, yani bir vergi indirimi için temel teşkil eder.

Eğer alıcı KDV'yi ödemezse, tedarikçi ona bir fatura veremez. Bununla birlikte, bunun için, fatura düzenlenmeyecek olan taraflar arasında bir anlaşma imzalanmalıdır. KDV ödemeyen tedarikçiler de bu belgeyi hazırlamaktan muaf tutulur.

Normatif düzenleme

Bu belgenin uygulanmasının yasal dayanağı Vergi Kanunu'dur. 169. maddenin 3. maddesi, hangi durumlarda bir faturanın düzenleneceğini belirler. Bu, KDV kapsamındaki operasyonların yanı sıra vergiden muaf malların Rusya'dan Gümrük Birliği ülkesine ihracatıdır.

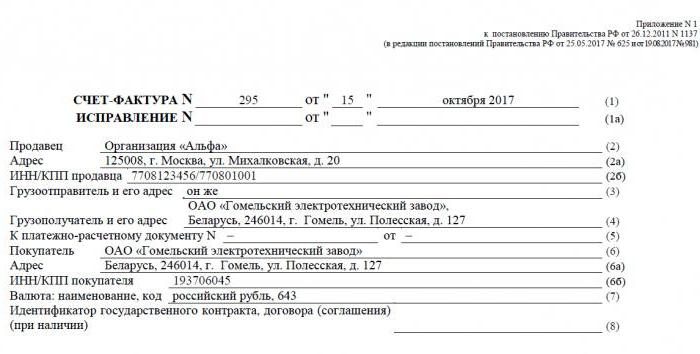

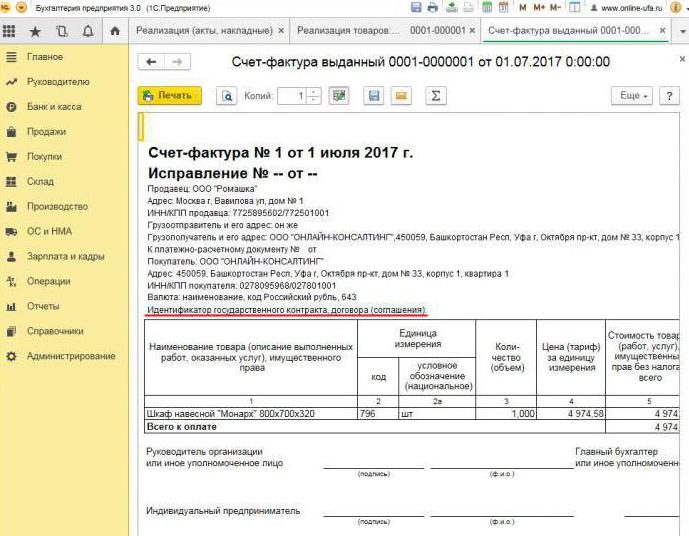

Belge, 1137 sayılı Kararda belirtilen özel bir forma sahiptir. Aynı işlem, faturaların doldurulması gereken kuralları belirler. Belgenin formu ve doldurma prosedürü, kararın değiştirilmesiyle bağlantılı olarak sürekli iyileştirilmektedir.

Kağıt ve elektronik formatlar

Günümüzde, faturalar klasik biçimde, yani kâğıtta veya elektronik formatta üretilir. Böyle bir fatura, kâğıt muadili gibi, kesin olarak belirlenmiş bir biçimde hazırlanmalı ve gerekli tüm bilgileri içermelidir.

Elektronik fatura ne zaman verilir? Aşağıdaki koşullar geçerli olduğunda bu mümkündür:

- elektronik faturaların derlenmesi konusunda kuruluşlar arasında bir anlaşma imzalandı;

- Karşı taraflar, Internet üzerinden belirlenen formatta belge alışverişinde bulunma becerisine sahiptir.

Aksi takdirde, herhangi bir kısıtlama yoktur. Elektronik bir belge, formda hazırlanıp dijital imza ile onaylanması şartıyla, kağıdı tamamen değiştirir.

Bir fatura düzenlendiğinde

Çoğu zaman, dikkate alınan ana belge satıcı tarafından vergi mevzuatına uygun olarak KDV'ye tabi olan işlemler sırasında verilir. Ücretsiz transfer de dahil olmak üzere, çoğu mal ve hizmetin satışı vergiye tabidir. Ancak istisnalar da var - bunlar Vergi Kanunu'nun 149. Maddesinde listeleniyor.

Ayrıca, KDV ile çalışan şirketler ve bireysel girişimcilerin gelecekteki sevkıyatlara ilişkin ödemenin alınmasından sonra fatura oluşturması gerekmektedir. Bu tür belgelere genellikle ön fatura denir.

Ayrıca, EAEU ülkelerine ihracat yaparken KDV ödeyenlerin fatura çıkarması gerekmektedir.

Makalenin KDV ödemeyen işletme tarafından da verildiği durumlar vardır. Böyle bir zorunluluk, şirketler ve bireysel girişimciler için, kendi adına, başka bir kuruma ait olan malları satmaları halinde ortaya çıkar - bir KDV ödeyen. Komisyon anlaşması ve benzerleri çerçevesinde arabuluculuk hakkında konuşuyoruz.

Uygulama sırasında bir belge yayınlama prosedürü

Temel bir örnek ele alalım - satıcı malları serbest bırakır ve alıcı ödeme yaptıktan sonra gerçekleşir. Malların sevkıyatının yapıldığı, hizmetlerin satıldığı veya işin yapıldığı tarihten itibaren 5 gün içinde bir fatura düzenlenir.

Faturanın bir nüshası tedarikçiye, ikincisi alıcıya verilir. Belge fatura dergisine kaydedilmelidir (bundan sonra Dergi olarak anılacaktır). Ek olarak, satıcı Satış Defterine bir giriş yapar ve karşılık gelen faturanın ayrıntılarını gösterir. Buna göre alıcı, Alış Veriş Kitabına benzer bir giriş yapar.

Bir avans faturası düzenlendiğinde

Eğer alıcı ön ödemeyi gelecekteki teslimat için devrederse, tedarikçi de bir fatura hazırlamalıdır. Alıcının tamamen mi yoksa kısmen mi ödendiği önemli değildir - belge aktarılan tutar için yazılır. Satıcı, alınan ön ödemede KDV'yi talep eder ve belirli koşullara göre alıcı, girdi vergisini düşülebilir olarak beyan edebilir.

Ön fatura ne zaman verilir? Son başvuru tarihi 5 gündür, hesaplama ön ödemenin alındığı tarihten itibarendir. Doküman tedarikçi ile aşağıdaki sıra ile dikkate alınır:

- avans faturası Satış Defterine yansıtılır;

- mal satışı gerçekleştiğinde, bir “gerçek” fatura yani bir sevkıyat yapılır;

- sevkiyat belgesi, teslimatın tamamı için Satış Defterinde belirtilir;

- Aynı zamanda, Satın Alma Defterine önceden fatura girişi yapılır.

Alıcı, belge için benzer bir muhasebe prosedürüne sahiptir, ancak bunun tersi işareti vardır: Satın Alma Kitabı, Satış Kitabı ve tam tersi girişler yerine. Hem alıcı hem de satıcı belgeleri aynı zamanda Dergide kayıt altına alınabilir.

Ön ödemeli bir belgeye gerek olmadığında

Ön ödemeli olarak çalışırken, aşağıdaki kural geçerlidir: eğer sevkiyat ön ödemenin alınmasından en geç 5 gün sonra yapılırsa, avans belgesi gerekli değildir. Sonuçta, beş gün içinde bir fatura düzenlenebilir ve bu süre zarfında mallar teslim edilir. Bu nedenle, yasaların öngördüğü dönemde, bir avansın hazırlanmasını atlayarak derhal bir nakliye faturası düzenlenmesi mümkün olacaktır.

Bir aracı fatura düzenlediğinde

Komisyon temsilcilerinin ve diğer aracı kuruluşların (acenteler, ileticiler, avukatlar) faturalarıyla çalışmanın özelliklerinden ayrı olarak söz ediyoruz. Anapara mallarını kendi adına KDV ile satarken, komisyon temsilcisi bir fatura hazırlamalı ve içindeki vergi miktarını tahsis etmelidir. Bu, alıcının girdi vergisini düşürmesine izin verecektir. Ayrıca, örneğin, basitleştirilmiş bir vergi sisteminde olduğu gibi, acentenin kendisi de KDV ödemiyorsa fatura da verilmelidir. Gerçek şu ki, bu durumda, alıcı ile malların sahibi arasında bir aracı olan komisyon acentesi, gerçekte KDV'nin ve taslak belgelerinin hesaplanmasında işlevini yerine getirmektedir.

Komisyon görevlisi sunulan belgeyi sadece Dergi'ye kaydeder. İkinci kopya alıcıya yöneliktir. Belgenin detayları komisyon görevlisi tarafından müdüre iletilir ve faturayı aracıya kendisi iletir. Aynı zamanda, belgenin komisyon görevlisinin kendisine vermiş olduğu numaraya sahip olması gerekir. Alınan faturayı dergide not eder.

Komisyoncu, KDV ödeyen müşteriye malları üçüncü bir şahıstan satın alırsa, satıcı tarafından kendisine verilen faturayı yeniden verecektir. Bu durumda, alınan ve düzenlenen faturaların Kitaplara yansıması olmadan Dergide kaydedilmesi gerekir.

Açıktaki belgenin değiştirilmesi gerekiyorsa

Uygulamada, genellikle belgelerin değiştirilmesi gerekir. Örneğin, mal kıtlığı meydana geldi veya fiyatı değişti. Bu, faturada bir hata bulunduğunda da gereklidir.

Verilen belgedeki bilgileri değiştirmek için düzeltilmiş ve düzeltici faturalar derlenir.İlki, belgenin doğru bilgileri içeren yeni bir sürümüdür. Düzeltilmiş fatura, asıl dokümanın veriliş tarihinden itibaren üç yıl içinde verilir. Bunun nedeni, alıcının belirlenen süre içinde girdi vergisi indirimi beyan etme hakkıdır. Düzeltilmiş belge bağımsız olarak mevcuttur ve yanlış verilerin belirtildiği belgenin yerini alır. Miktarda bir değişikliğe neden olmayan bir hatayı düzeltmeniz gereken durumlarda yazılır. Örneğin, tedarikçi hatalı bir şekilde alıcı adını veya vergi oranını belirtti. Faturadaki yanlış bilgiler kesintiyi imkansız hale getirmiyorsa, düzeltilmiş belgenin hazırlanmasına gerek yoktur.

Hangi durumlarda bir düzeltme faturası verilir? İşlem miktarı, örneğin malların değerindeki bir değişiklik nedeniyle ayarlandığında. Aynı zamanda, taraflar arasında miktarın değiştirilmesine (sözleşmeye ek, yasa, karar) ilişkin bir anlaşma yapılmalıdır. Bir değişiklik belgesi için bir düzeltme belgesi derlenir ve orijinaline ek olarak verilir.

Tedarikçinin, tek bir alıcıya birkaç ürün grubu satması ve her biri için ayrı bir fatura düzenlemesiyle olur. Ancak, tüm teslimatlardaki miktarın değiştirilmesi gerektiği ortaya çıktı. Ayarlama için kaç fatura düzenlenmiştir? Bu durumda, birkaç belge hazırlamaya gerek yoktur - satıcı bu alıcının adresindeki tüm değişiklikler için bir tane hazırlayabilir.

Kural ve sorumluluğun ihlali

Şirketleri veya girişimcileri, açıklanan belge ile ilgili ihlallerle tehdit eden nedir? Kanun, faturanın ne zaman yapıldığını belirtir, ancak onu aşmak için doğrudan bir sorumluluk yoktur. Ancak faturanın bulunmaması muhasebe konusunda ciddi bir kusur olarak kabul edilir. Devamsızlık, işlemin gerçekleştiği çeyrekte belgenin sunulmaması anlamına gelir.

Bunun için vergi mükellefine Vergi Kanunu'nun 120. maddesi uyarınca cezalandırılabilir. Bu ihlal ilk kez tespit edilirse, kuruluş 10 bin ruble para cezası alabilir. Faturaların yokluğu birkaç çeyrekte açıklanırsa, para cezası üç katına çıkar. Ve bu ihlalin, vergi oranının düşüklüğüne yol açtığı durumda, para cezası, ödeme tutarının 1 / 5'i olacak, ancak 40 bin ruble'den az olmayacaktır.

Bir ürün veya hizmeti satarken faturayı "unutmanın" zor olduğunu söylemeliyim. Bu gerçekleşse bile, alıcı size bir belge hazırlamanızı kesinlikle hatırlatır, çünkü o olmadan KDV'yi düşemez. Önceden bir fatura ile her şey farklı. Alıcılar her zaman ödenen avans ödemesinden KDV indirimini talep etmez, bu nedenle fatura talep etmezler. Böyle bir durumda, bazı muhasebeciler onları ifşa etmenin gerekli olduğunu düşünmemektedir. Bunun gibi sebepler: avans almak ve sevkiyat bir çeyrekte gerçekleşir (çoğu durumda), neden geçici bir belge doldurmalısınız? Bununla birlikte, Federal Vergi Servisi, ön ödeme makbuzu ile malların nakliyesi arasında beş günden uzun bir süre geçerse, bunu bir ihlal olarak kabul eder.

Tasarımı takip etmek neden önemlidir?

Bu makalenin hazırlandığı belge, alıcı tarafından KDV indirimini talep etmek için gereklidir. İçinde kritik hatalar yapılırsa, vergi servisi kesintiyi tanımıyor. Bu, şirketin vergi ödemek zorunda kalacağı ve en kötü durumda da para cezası ödeyeceği anlamına geliyor. Bu nedenle, bir fatura alırken, ana ayrıntılarını dikkatlice kontrol etmek önemlidir.

Adalet olarak, her hatanın bir kesinti reddine yol açmayacağına dikkat edin. Fatura tarafından tanımlanması gereken, yani:

- alıcı ve satıcı;

- sözleşmenin amacı;

- malların maliyeti (hizmetler) veya ön ödeme tutarı;

- KDV oranı ve miktarı.

Belirtilen parametreler faturada belirlenirse, diğer hatalara rağmen faturada bir indirim yapılabilir.IFTS’den bir ret almış olması durumunda, vergi mükellefi güvenle mahkemeye gidebilir. Bununla birlikte, tedarikçi faturayı yaratırken, örneğin malların maliyetinde veya vergi tutarında bir hata yaptıysa, alıcı KDV tercihlerine güvenemeyebilir.

Bu yüzden, fatura tedarikçiden KDV'nin hesaplanması ve girdiden alıcıdan düşülmesi için çok önemlidir. Belgenin güncel formunu takip etmek gereklidir, çünkü periyodik olarak değişmektedir. Hazırlama prosedürünü ve şartlarını göz önünde bulundurmak ve alıcıdan yapılan indirimin tanınmamasını gerektiren kritik hatalardan kaçınmak son derece önemlidir.