กฎหมายภาษีของสหพันธรัฐรัสเซียอนุญาตให้พลเมืองที่ซื้ออพาร์ทเมนต์คืนส่วนของค่าใช้จ่ายที่เกี่ยวข้องกับการซื้ออสังหาริมทรัพย์ในรูปแบบของการหักเงิน การใช้สิทธิ์นี้มีความแตกต่างเล็กน้อย พวกเขาจะเกี่ยวข้องกับขั้นตอนการคำนวณจำนวนเงินที่หักเช่นเดียวกับลำดับของการลงทะเบียนของค่าตอบแทนนี้ ฉันควรมองหาอะไรเมื่อติดต่อเจ้าหน้าที่ผู้มีอำนาจเพื่อรับการชำระเงินที่เหมาะสม คุณต้องเตรียมเอกสารอะไรบ้างสำหรับการเป็นพลเมือง

สาระสำคัญของการลดคุณสมบัติคืออะไร?

การลดหย่อนทรัพย์สินเป็นไปได้ของกฎหมายภาษีของสหพันธรัฐรัสเซียเพื่อชดเชยส่วนหนึ่งของค่าใช้จ่ายที่เกี่ยวข้องกับการได้มาหรือการก่อสร้างวัตถุอสังหาริมทรัพย์ - อพาร์ทเม้นท์, บ้านหรือที่ดินรวมถึงการชำระดอกเบี้ยเงินกู้ที่ออกเพื่อซื้อที่อยู่อาศัย ในบางกรณีค่าชดเชยที่เหมาะสมอาจถูกเรียกเก็บเงินสำหรับค่าซ่อมแซมในอาคารที่พักอาศัย

ใครสามารถหักได้บ้าง?

การลดหย่อนภาษีอสังหาริมทรัพย์สำหรับการซื้ออพาร์ทเมนต์หรือบ้านสามารถทำได้โดย: เจ้าของทรัพย์สิน, คู่สมรสของเจ้าของ (ถ้าอพาร์ทเมนต์ถูกซื้อในการแต่งงาน), ผู้ปกครองของเจ้าของทรัพย์สินที่เป็นพลเมืองรอง การพิจารณาในคำถามสามารถได้รับจากคนทำงานหรือผู้ที่จ่าย PIT ของรัฐในอัตรา 13% ตัวอย่างเช่นการรับเงินเดือนภายใต้สัญญาทางแพ่ง มันคือภาษีที่จ่ายให้กับรัฐว่าจะถูกส่งคืน อาจเป็นการชำระเงินที่โอนไปยังงบประมาณตามความจริงที่ว่าพลเมืองได้ทำธุรกรรมที่ต้องเสียภาษีเช่นเกี่ยวข้องกับการขายอพาร์ตเมนต์อื่น

การหักค่าใช้จ่ายเป็นอย่างไร?

ให้เราพิจารณารายละเอียดเพิ่มเติมโดยพิจารณาจากค่าใช้จ่ายเฉพาะที่บุคคลสามารถรับได้จากการหักค่าใช้จ่ายในทรัพย์สิน การชดเชยที่สอดคล้องกันจะถูกเรียกเก็บในจำนวน 13% ของ:

- จำนวนเงินที่โอนให้แก่ผู้ขายอสังหาริมทรัพย์ภายใต้สัญญาซื้อขาย

- ค่าใช้จ่ายในการซื้อวัสดุที่ใช้ในการซ่อมแซมในอพาร์ทเมนต์ที่ซื้อ;

- ค่าตอบแทนการบริการสำหรับการดำเนินงานก่อสร้างและซ่อมแซมในอาคารพักอาศัย

- ค่าใช้จ่ายที่เกี่ยวข้องกับการเชื่อมต่ออสังหาริมทรัพย์กับการสื่อสารหากเป็นอาคารที่อยู่อาศัย

- จำนวนเงินที่สะท้อนถึงจำนวนดอกเบี้ยที่จ่ายจากเงินกู้จำนอง

มันเป็นที่น่าสังเกตว่าค่าใช้จ่ายที่เกี่ยวข้องกับการซ่อมแซมและตกแต่งสามารถรวมอยู่ในโครงสร้างการหักเงินหากเกิดขึ้นเป็นส่วนหนึ่งของการซื้ออาคารใหม่

สิ่งที่อาจเป็นจำนวนของการลดคุณสมบัติ?

พิจารณาว่าสามารถนำเสนอการหักลดหย่อนทรัพย์สินได้เท่าใด ตามกฎหมายของสหพันธรัฐรัสเซียจำนวนสูงสุดของค่าใช้จ่ายสำหรับการซื้อที่อยู่อาศัยที่สามารถหักได้คือ 2 ล้านรูเบิล สำหรับดอกเบี้ยจำนองมูลค่าสูงสุดของพวกเขาซึ่งนำมาพิจารณาเมื่อคำนวณค่าตอบแทนคือ 3 ล้านรูเบิลหากบุคคลที่ยื่นขอการหักลดหย่อนในปี 2557 และไม่มีข้อ จำกัด หากที่อยู่อาศัยที่เขาซื้อการหักลดลง จนถึงปี 2014 ยิ่งไปกว่านั้นในกรณีแรก 2 ล้านรูเบิลซึ่งประกอบด้วยค่าใช้จ่ายสูงสุดสำหรับการซื้ออพาร์ทเมนท์สามารถคำนวณได้จากวัตถุอสังหาริมทรัพย์จำนวนหนึ่ง ถ้าคนซื้อทรัพย์สินก่อนปี 2014 เพียงคนเดียว

ดังนั้นการจ่ายเงินที่เกิดขึ้นจริงอาจเป็นจำนวน:

- 260,000รูเบิลขึ้นอยู่กับค่าใช้จ่ายในการซื้อบ้าน

- 360,000 รูเบิลในการจำนองดอกเบี้ยถ้าคนซื้ออพาร์ทเม้นค่าใช้จ่ายในการซื้อซึ่งเป็นพื้นฐานสำหรับการหักในปี 2014 และต่อมา

หากซื้อที่อยู่อาศัยก่อนปี 2014 ขนาดของการหักดอกเบี้ยจำนอง (หากมีการเบิกเงินกู้ที่สอดคล้องกันแน่นอน) จะไม่ จำกัด

เอกสารการหักเงิน

เราจะศึกษาว่าเอกสารใดบ้างที่จำเป็นต้องเตรียมเพื่อที่จะได้รับการลดหย่อนทรัพย์สินรวมถึงลำดับการชดเชยที่สอดคล้องกัน เป็นที่น่าสังเกตว่าสิทธิในการใช้สิทธิพิเศษที่เกิดขึ้นนั้นเกิดขึ้นกับบุคคลหลังจากที่เขาได้กลายเป็นเจ้าของบ้านที่แท้จริงเท่านั้น นั่นคือทันทีที่เขาได้รับใบรับรองการลงทะเบียนเป็นเจ้าของอสังหาริมทรัพย์หรือสัญญาณการกระทำของการถ่ายโอนและการยอมรับของพาร์ทเมนต์ - ถ้าเขามีส่วนร่วมในการก่อสร้างในฐานะผู้มีส่วนได้เสีย ดังนั้นเอกสารแรกที่ประชาชนต้องเตรียมคือเอกสารรับรองความเป็นเจ้าของอสังหาริมทรัพย์ของเขา

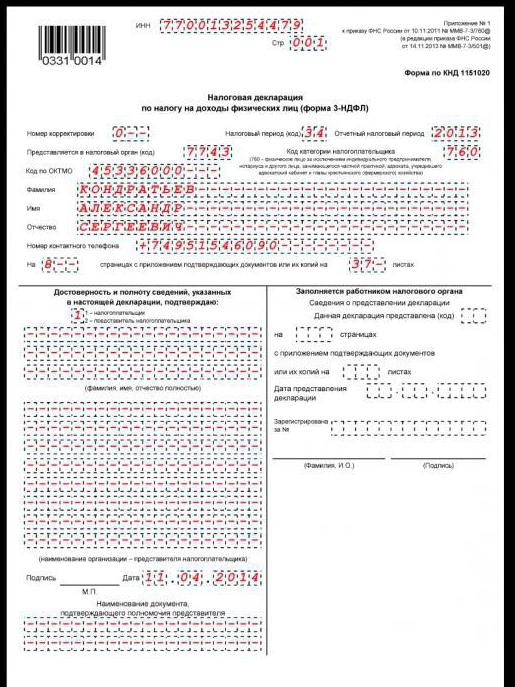

แหล่งสำคัญถัดไปคือการประกาศการหักลดคุณสมบัติ มันถูกรวบรวมในรูปแบบของภาษีรายได้ส่วนบุคคล 3 พลเมืองจะต้องกรอกเอกสารนี้อย่างอิสระ - โดยการติดต่อถ้าจำเป็นให้คำปรึกษากับ Federal Tax Service หรือ บริษัท ที่เชี่ยวชาญ

แหล่งอื่น ๆ ที่จำเป็นสำหรับการประมวลผลการชดเชยโดยทั่วไป:

- ใบรับรองภาษีเงินได้บุคคลธรรมดา 2 ใบ;

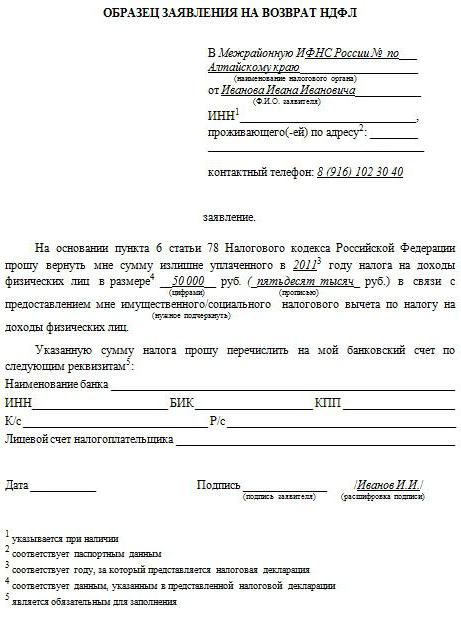

- การยื่นคำขอลดหย่อนอสังหาริมทรัพย์ตามแบบที่กำหนด

- หนังสือเดินทาง;

- สัญญาการขายที่อยู่อาศัยหรือสัญญากับนักพัฒนา

- ใบเสร็จจากธนาคารที่ยืนยันค่าใช้จ่ายของผู้เสียภาษี

- คำสั่งจากบัญชีจำนองซึ่งจำนวนดอกเบี้ยที่โอนโดยผู้กู้สำหรับเงินกู้ได้รับการแก้ไข

นอกจากนี้บุคคลจะต้องเปิดบัญชีที่สะดวกสำหรับเขาที่จะได้รับการหักเงินในธนาคารใด ๆ

ตัวอย่างเอกสารการหักเงิน

ปัญหาหลักที่แสดงลักษณะการรับการหักลดหย่อนภาษีนั้นสัมพันธ์กันโดยการกรอกโดยผู้เสียภาษีของเอกสารเช่นแอปพลิเคชันในรูปแบบ 3-NDFL ความแตกต่างของการทำงานกับพวกเขาคืออะไร?

ความคุ้นเคยกับการมองเห็นจะช่วยให้คุณวาดตัวอย่างเอกสารที่ทำเครื่องหมายไว้แต่ละรายการ การหักค่าใช้จ่ายในทรัพย์สิน - ขั้นตอนที่ต้องปฏิบัติตามมาตรฐานสำหรับการกรอกแหล่งต่าง ๆ ตัวอย่างของเอกสารเหล่านี้ - แอปพลิเคชันสำหรับการชดเชยเช่นเดียวกับรูปแบบของภาษีรายได้ส่วนบุคคล 3 - มีอยู่ในการตรวจสอบของเรา

ตอนนี้เราจะศึกษาวิธีการรับเงินที่เป็นปัญหา มีสองคน:

- ยื่นอุทธรณ์ต่อกรมสรรพากรด้านภาษีตามผลของปีที่ผ่านมา - ด้วยตนเอง

- ยื่นอุทธรณ์ต่อกรมสรรพากรและนายจ้าง - ระหว่างปี

วิธีการได้รับการหัก: ผ่านบริการภาษีของรัฐบาลกลาง

ในกรณีแรกพลเมืองจะต้องใช้เอกสารเหล่านั้นที่เราตรวจสอบข้างต้น เมื่อตรวจสอบพวกเขาภายใน 3 เดือนกรมสรรพากรจะทำการตัดสินใจในเชิงบวกเกี่ยวกับการให้การหักเงินแก่บุคคลหรือเขียนการปฏิเสธอย่างเป็นธรรมโดยปกติหมายถึงความจำเป็นที่จะต้องจัดเตรียมเอกสารที่แก้ไขเพิ่มเติมในรายการหรือเพิ่มเติม

ได้รับการหัก: อุทธรณ์ไปยังนายจ้าง

หากบุคคลตัดสินใจที่จะได้รับการลดหย่อนภาษีอสังหาริมทรัพย์เมื่อซื้อบ้านโดยติดต่อกับนายจ้างจะต้องใช้แหล่งเดียวกันโดยทั่วไปยกเว้นแบบ 3-NDFL เช่นเดียวกับใบรับรอง 2-NDFL ไม่จำเป็นต้องปรุงในกรณีนี้

รูปแบบการประมวลผลการชำระเงินที่สองเกี่ยวข้องกับการโต้ตอบของพลเมืองกับทั้งนายจ้างและภาษีบริการกลาง ก่อนอื่นต้องรวบรวมเอกสารและส่งไปยังบริการภาษี มันควรจะสังเกตว่าแบบฟอร์มใบสมัครสำหรับการหักในกรณีนี้จะแตกต่างกัน - มันจะต้องออกให้บริการภาษีของรัฐบาลกลางเมื่ออุทธรณ์

เมื่อได้รับเอกสารแล้วบริการด้านภาษีจะพิจารณาพวกเขาภายใน 30 วันและหากทุกอย่างเป็นไปตามนั้นพวกเขาจะออกประกาศให้ผู้สมัครที่รับรองสิทธิของพลเมืองที่จะได้รับการหักเงินจากนายจ้าง แหล่งข้อมูลนี้จะต้องนำมาประกอบกับการบัญชี

จากการแจ้งเตือนจาก Federal Tax Service บริษัท นายจ้างจะไม่สามารถคำนวณภาษี 13% จากเงินเดือนของพนักงานและชำระให้กับมัน ภาษีเงินได้บุคคลธรรมดาจะไม่ถูกหักภาษี ณ สิ้นปีหรือจนกว่าจะหมดสิทธิ เพื่อที่จะได้รับการลดหย่อนต่อภายใต้โครงการนี้ในปีหน้าพนักงานจะต้องได้รับการแจ้งเตือนใหม่จาก Federal Tax Service เอกสารจะต้องถูกส่งไปยังสำนักงานสรรพากรอีกครั้ง

การหัก: ความแตกต่าง

พิจารณาความแตกต่างที่เป็นลักษณะการลดหย่อนภาษีทรัพย์สินเมื่อซื้ออพาร์ทเม้นท์

ประการแรกมันคุ้มค่าที่จะให้ความสนใจกับความจริงที่ว่าค่าตอบแทนที่เป็นปัญหาสามารถคืนได้เฉพาะในกรณีที่พลเมืองที่โอนไปยังรัฐในรูปแบบของภาษีเงินได้บุคคลธรรมดา หากบุคคลไม่ได้ชำระภาษีเขาจะไม่สามารถหักเงินได้

สิ่งสำคัญคืออัตราภาษีในกรณีนี้คือ 13% นั่นคือควรสอดคล้องกับอัตราภาษีที่กำหนดไว้ ผู้อยู่อาศัยภาษี สหพันธรัฐรัสเซีย หากบุคคลอยู่นอกรัสเซียเป็นเวลานานกว่าหกเดือนเขาจะได้รับสถานะผู้มีถิ่นที่อยู่นอกประเทศและจะไม่มีสิทธิ์ดำเนินการชำระเงินที่เป็นปัญหาจนกว่าจะถึงระยะเวลาที่เขาอยู่ในสหพันธรัฐรัสเซีย

แตกต่างกันนิดหน่อยต่อไปลักษณะการหักทรัพย์สินเมื่อซื้ออพาร์ทเม้นเป็นช่วงเวลาของการเริ่มต้นของการชำระเงินของค่าตอบแทนนี้ให้กับพนักงานโดย บริษัท ที่เขาใช้สำหรับความปรารถนาที่จะไม่จ่ายภาษีของรัฐตามกฎหมายเงินเดือน ตามคำชี้แจงของกระทรวงการคลังของสหพันธรัฐรัสเซียการชำระเงินควรเริ่มจากเดือนที่บุคคลนั้นใช้กับบริการภาษีของรัฐบาลกลาง

จะสังเกตได้ว่าพลเมืองมีสิทธิที่จะใช้ทั้งสองกลไกในการคำนวณการหักพร้อมกัน ดังนั้นเขาสามารถได้รับค่าตอบแทนผ่านนายจ้างตัวอย่างเช่นตั้งแต่เดือนกันยายนถึงเดือนธันวาคมและปีหน้า - สมัครขอรับบริการภาษีของรัฐบาลกลางสำหรับช่วงเวลาตั้งแต่เดือนมกราคมถึงสิงหาคม

ข้อแม้ถัดไปคือการหักเงินเมื่อทำงานกับหลาย บริษัท จนถึงปี 2014 บุคคลมีโอกาสได้รับค่าชดเชยจากนายจ้างเพียงคนเดียว แต่ตั้งแต่ปี 2014 การเปลี่ยนแปลงมีผลบังคับใช้ในรหัสภาษีของสหพันธรัฐรัสเซีย การลดคุณสมบัติเป็นไปได้ที่จะวาดขึ้นกับนายจ้างจำนวนใด ๆ ในเวลาเดียวกัน จริงในกรณีนี้พลเมืองจะต้องระบุในคำแถลงต่อกรมสรรพากรว่าเขาต้องการกระจายการหักเงินระหว่างนายจ้างรายอื่นอย่างไร ในทางกลับกันหน่วยงานด้านภาษีจะต้องแจ้งการสมัครแยกต่างหากสำหรับแต่ละ บริษัท

ชดเชยร่วมกันของพลเมืองและภาระผูกพันของรัฐ

การลดหย่อนภาษีสำหรับการซื้อที่อยู่อาศัยสามารถตั้งค่าออกกับการชำระภาษีรายได้ส่วนบุคคลสำหรับการขายที่อยู่อาศัย ในกรณีนี้จำนวนเงินของมันจะถูกกำหนดบนพื้นฐานของมูลค่าของทรัพย์สินค่าใช้จ่ายและในบางกรณีขึ้นอยู่กับดอกเบี้ยจำนองสามารถใช้ภายใน 1 ปี ในการดำเนินการตามขั้นตอนนี้ - การหักลดหย่อนและภาษีคุณต้องติดต่อ Federal Tax Service ผู้เชี่ยวชาญของแผนกจะให้คำแนะนำที่จำเป็น

การหักเงินสามารถทำได้ในช่วงเวลาใด?

บุคคลสามารถยื่นขอชดเชยค่าใช้จ่ายสำหรับอพาร์ทเมนท์เป็นเวลา 3 ปีก่อนที่จะยื่นขอภาษีบริการกลางถ้าเขาเป็นพลเมืองที่ทำงานหรือสำหรับ 4 ถ้าเขาได้รับเงินบำนาญ ในกรณีนี้การประกาศหลายรายการจะถูกส่งไปยังบริการภาษี - สำหรับแต่ละปี

จะเห็นได้ว่าสิทธิในการหักลดหย่อนทรัพย์สินไม่มีระยะเวลา จำกัด บุคคลมีสิทธิที่จะนำไปใช้กับบริการภาษีของรัฐบาลกลางหรือนายจ้างสำหรับการชดเชยที่เหมาะสมในเวลาใดก็ได้แม้เป็นเวลาหลายปีหลังจากการขายอพาร์ทเม้นท์ซึ่งเขาจะได้รับการชำระเงินตามกฎหมายรับรอง

ย่อ

ดังนั้นรหัสภาษีของรัสเซียรวมถึงกฎตามที่พลเมืองของสหพันธรัฐรัสเซียมีสิทธิที่จะทำการหักเงินตามจำนวนเงินที่ใช้ในการซื้อบ้านการซ่อมแซมหรือดอกเบี้ยที่จ่ายให้กับการจำนอง การชดเชยเหล่านี้สามารถรับได้สองวิธี - โดยติดต่อนายจ้างหรือผ่านการโต้ตอบโดยตรงของบุคคลที่มีบริการภาษีของรัฐบาลกลาง

จำนวนเงินสูงสุดบนพื้นฐานของการคำนวณทรัพย์สินที่สามารถคำนวณได้ขึ้นอยู่กับปีที่พลเมืองยื่นอุทธรณ์ครั้งแรกกับบริการภาษี หากเขาได้รับค่าชดเชยก่อนปี 2014 จากนั้นเขาจะสามารถได้รับการชำระเงินสูงถึง 2 ล้านรูเบิลจากสถานที่แห่งหนึ่ง แต่ถ้าเป็นไปได้ในการคำนวณการหักจากดอกเบี้ยที่ไม่ จำกัด จำนวนในการจำนอง

หากบุคคลแรกสมัครใช้บริการภาษีของรัฐบาลกลางในปี 2014 และหลังจากนั้นเขามีสิทธิ์ได้รับค่าชดเชยจำนวน 2 ล้านรูเบิลที่ใช้ในการซื้อหรือซ่อมแซมวัตถุอสังหาริมทรัพย์จำนวนหนึ่ง อย่างไรก็ตามสำหรับจำนวนดอกเบี้ยสูงสุดในการจำนองที่สามารถหักได้ในกรณีนี้จะมีจำนวน 3 ล้านรูเบิล

สามารถยื่นค่าชดเชยกับนายจ้างหลายราย การรวมกันของรูปแบบการหักนี้และกลไกสำหรับการประมวลผลผ่านบริการภาษีของรัฐบาลกลางเป็นที่ยอมรับมาก