O uso de injeções de caixa constantes nas atividades e funcionamento da empresa na forma de investimentos de capital é um elemento obrigatório para garantir qualquer atividade financeira no mercado. A fim de introduzir novas soluções tecnológicas, revisar as tecnologias existentes e conquistar novos nichos no mercado, para uma empresa é sempre um elemento necessário de financiamento e capital, investimento.

O conceito de capital

Sob o conceito de empresas de capital compreender o montante dos seus recursos financeiros, através do qual é possível realizar atividades empreendedoras, de investimento e financeiras da empresa.

Na prática da empresa, o capital é refletido no saldo do passivo na forma de patrimônio e passivos da empresa para as contrapartes.

O capital é classificado em vários tipos:

- capital monetário;

- capital real.

O capital monetário leva em conta a soma de todos os recursos no faturamento da empresa e participa do processo de produção. Ele é dividido em seu próprio e emprestado.

Sob o capital real da empresa entender o capital tangível, que representa uma forma de propriedade, expressa em unidades físicas. Isso inclui capital fixo e operacional.

Você pode listar uma série de fatores que têm um certo impacto na escolha das fontes de financiamento para a empresa:

- o mercado em que a empresa atua;

- o tamanho da empresa e suas linhas de negócios;

- tecnologias aplicadas no processo de produção;

- sistema tributário aplicável;

- exposição do governo;

- trabalhar com bancos;

- imagem da empresa.

Estrutura de capital

A formação da estrutura de capital da empresa é baseada nas características de seu funcionamento no mercado. O desempenho final da empresa depende muito da racionalidade da estrutura de capital. Ela também é capaz de influenciar a rentabilidade e eficiência dos fundos, a liquidez da empresa e sua solvência, o nível de risco.

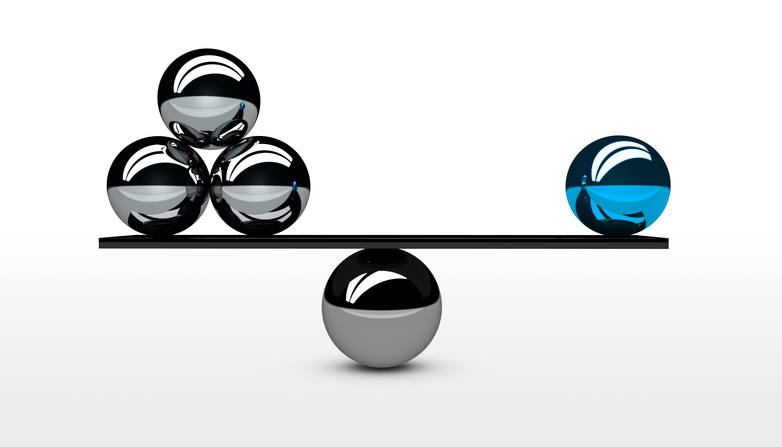

A estrutura de capital implica a relação de todas as fontes disponíveis de capital e capital emprestado. Simplificando, esta é a proporção de capital próprio e emprestado entre si.

Equidade

Ao patrimônio incluem todas as propriedades que a empresa tem em termos de um indicador monetário, por exemplo, em rublos. Esta é uma avaliação total do potencial de produção da empresa ao preço de mercado no momento de sua aquisição, levando em consideração o valor da depreciação. Como patrimônio, podemos entender a diferença nos ativos da empresa em termos de dinheiro e passivos existentes.

A composição do capital é formada com base em certas fontes. Estes incluem: capital social, contribuições individuais dos fundadores, lucro das atividades da empresa. O principal deles é o capital autorizado.

A equidade pode ser classificada em lucros acumulados e investidos. O primeiro deles é o montante total de recursos obtido com investimentos no desenvolvimento e formação da empresa. Isso inclui capital autorizado e adicional, bem como reservas.

Sob o lucro acumulado, entender o montante total de lucro que foi ganho pela empresa para os períodos (passado e atual). Impostos e dividendos devem ser deduzidos do lucro.

Capital de empréstimo

O capital emprestado da empresa são determinados fundos arrecadados pela empresa, que foram direcionados para o funcionamento da empresa ou para seus objetivos específicos.Esses fundos podem ser tomados por um determinado período e em certas condições. Estes fundos incluem empréstimos e empréstimos, assistência financeira prestada por outras empresas ou pelo Estado, o montante de garantias e outras fontes de recursos fornecidas com base em qualquer garantia de retorno.

O capital emprestado é classificado em longo prazo e curto prazo. Os passivos de longo prazo da empresa estão associados a um período superior a um ano. Curto prazo - até 1 ano.

Comparação de capital e capital emprestado

Ao comparar os dois tipos de capital, podemos tirar conclusões sobre as principais diferenças:

- patrimônio dá o direito de participar nas atividades da empresa, e emprestado exclui tal direito;

- uma mudança na participação de um dos tipos de capital na estrutura geral afeta a estabilidade financeira da empresa. Assim, um aumento na participação dos empréstimos implica um aumento da dívida da empresa e reduz sua estabilidade. Esta relação é manifestada pelo cálculo do coeficiente da relação estrutural entre o capital emprestado e o próprio, de acordo com a fórmula, que será discutida mais adiante;

- em caso de falência, o capital emprestado tem o direito primário de receber fundos;

- a renda do dono na situação do capital emprestado não depende da dinâmica do lucro da empresa, e o rendimento do dono do patrimônio, ao contrário, depende.

O capital emprestado é reconhecido como uma fonte de financiamento “mais barata”, e é por isso que é amplamente utilizado na prática de empresas. No entanto, uma alta proporção desse capital na estrutura reduz a estabilidade financeira da empresa, o que pode levar à falência. É necessário um equilíbrio ideal entre empréstimos e capital.

A estrutura do capital próprio e do capital emprestado pode ser estimada através do cálculo de rácios. Esses indicadores incluem:

- índice de concentração patrimonial;

- coeficiente de independência financeira;

- a relação entre o patrimônio e o capital emprestado mostra a relação entre as ações estruturais.

Concentração de ações

O primeiro coeficiente é calculado pela fórmula:

Paraksk = Kcom / K * 100%,

onde kcom - equidade, t.

Para - o capital total da empresa, ou seja

No âmbito deste indicador, a participação do capital próprio na estrutura é determinada. O rácio deste rácio é de 60%, o que significa que a parte do capital próprio deve ser de pelo menos 60%.

Independência financeira

O segundo coeficiente é calculado pela fórmula:

Parafnl= SC / A = p 1300 / p. 1700,

onde SK é equidade, ou seja

E - os ativos da empresa, ou seja

Podemos falar sobre a dualidade da natureza deste indicador:

- por um lado, um aumento neste rácio leva a um aumento da independência financeira da empresa com um aumento do capital próprio;

- por outro lado, um aumento no coeficiente leva a uma diminuição no retorno sobre o patrimônio líquido.

O índice de independência financeira de uma empresa mostra a parcela dos ativos da empresa que pode ser coberta pelo capital próprio da empresa. A parte restante é coberta por fundos emprestados. A dinâmica de crescimento deste indicador é considerada positiva, o que significa um aumento na probabilidade de pagamento de dívidas pela empresa, a expensas suas. Esta situação significa maior independência financeira.

O valor normativo deste coeficiente excede 0,5. Um valor elevado indica a presença do estado da empresa, no qual pode cobrir todas as suas obrigações com os fundos necessários independentemente, isto é, sem credores. Essa situação também indica a independência da empresa em relação aos credores.

Se o coeficiente é próximo de 1, então isso significa que o empreendimento está se desenvolvendo em um ritmo lento, existem mecanismos restritivos. Se a empresa está tentando abandonar os fundos arrecadados, perde a possibilidade de crescimento adicional de lucro e renda através da expansão da produção.

A proporção de ações na estrutura de capital

O último rácio de capital próprio para capital emprestado é o mais significativo nos cálculos. É definido da seguinte forma:

Paracom = Kcom / Ks p. 1300 / (p. 1500 + p. 1400),

onde ks - capital emprestado, ou seja

Paracom - equidade, ou seja

O indicador reflete a disponibilidade de capital em comparação com os fundos emprestados. Caso contrário, pode ser chamado de alavancagem financeira (alavancagem). Esse índice é muito importante nos cálculos financeiros e na avaliação das atividades financeiras da empresa. A relação entre o capital emprestado e o capital próprio e a fórmula de cálculo caracterizam o grau de risco da empresa, sua estabilidade e rentabilidade.

A alavancagem financeira aparece quando a empresa começa a atrair fundos emprestados na ausência de seus próprios para conduzir negócios e expandir os negócios. O cálculo desse indicador permite que a empresa determine o ponto que não deve ser ultrapassado quando se utiliza os fundos dos credores, para não se tornar financeiramente dependente deles e não ir à falência.

Fundos emprestados nem sempre são negativos, pelo contrário, eles fazem um lucro na quantidade adequada, uma vez que permitem financiar o aumento dos volumes da empresa e a expansão de suas atividades, e o recebimento de lucro adicional com base nas mudanças. A estabilidade financeira da empresa depende do tamanho dos fundos emprestados. Desde quando é significativamente excedido, a empresa cai em cativeiro dependendo dos credores, e este é o caminho para a falência.

Opções para usar a proporção de capital para capital emprestado:

- um coeficiente positivo em que o lucro de empréstimos é maior do que o pagamento por eles;

- um coeficiente neutro em que o lucro de empréstimos é igual ao pagamento por eles;

- coeficiente negativo em que a taxa para o conteúdo dos empréstimos é maior do que a renda deles.

A última opção é negativa para a empresa e requer otimização da estrutura de capital.

Problemas de otimização de estrutura

Com a estrutura ótima de capital da empresa, observa-se uma proporção de suas partes que é possível garantir uma combinação racional entre o coeficiente de rentabilidade financeira e a estabilidade financeira da empresa. Nesta situação, o valor máximo da empresa no mercado é alcançado. O processo de otimização garante a adaptação da empresa às novas condições ambientais com vistas à sua sobrevivência.

É bastante difícil fornecer instruções claras para a empresa sobre como otimizar o capital, uma vez que não há receita universal devido ao impacto de vários fatores na empresa. É possível formular critérios de otimização na forma de postulados:

- um nível suficiente de rentabilidade e risco da empresa;

- diminuição no WACC (custo médio ponderado do capital);

- crescimento do valor da empresa no mercado.

Os princípios básicos de otimização são os seguintes:

- a estrutura de financiamento é consistente com a estratégia global da empresa

- aumento no valor da empresa devido à alavancagem financeira;

- o crescimento da dívida faz sentido no caso de restrições ao investimento da empresa.

Conclusão

O rácio de capital próprio e emprestado é muito significativo nos cálculos financeiros da empresa, uma vez que permite compreender a proporção que compõe os fundos próprios e emprestados. Seu conhecimento é necessário para investidores, banqueiros, financiadores e empresários.