หลังจากประเทศต่าง ๆ ประสบกับวิกฤตการณ์ทางการเงินทั่วโลกเกิดการเปลี่ยนแปลงมากมายในวงการเงิน ในวิกฤติปัจจุบันปัญหาต่าง ๆ เช่นระบบการบริหารความเสี่ยงได้กลายเป็นหนึ่งในสิ่งที่สำคัญที่สุด โดยเฉพาะอย่างยิ่งสิ่งนี้นำไปใช้กับกิจกรรมทางเศรษฐกิจของสถาบันการเงินรวมถึงคู่ค้าต่าง ๆ ซึ่งมีความเกี่ยวข้องโดยเฉพาะอย่างยิ่งในปัจจุบัน

ทำไมสิ่งนี้จึงสำคัญ

หนึ่งในเหตุผลหลักที่สถาบันการเงินประสบกับวิกฤตนักเศรษฐศาสตร์ขั้นสูงกล่าวว่า บริษัท ส่วนใหญ่ประเมินความสำคัญของระบบการบริหารความเสี่ยงที่เกี่ยวข้องกับการใช้เครื่องมือทางการเงินใหม่ ๆ ดังนั้นเราสามารถพูดได้ว่าการบริหารความเสี่ยงก่อนหน้านี้ไม่เกี่ยวข้องเหมือนอย่างทุกวันนี้ ในรัสเซียวิกฤตการณ์ดังกล่าวส่งผลกระทบต่อธนาคารส่วนใหญ่ที่มีระบบการบริหารความเสี่ยงไม่ดีนักเนื่องจากไม่มีโอกาสที่จะมีอิทธิพลต่อการยอมรับการตัดสินใจเชิงกลยุทธ์หรือเชิงกลยุทธ์ในขณะที่ผู้เชี่ยวชาญที่ทำงานในหน่วยธุรกิจไม่ได้ สามารถตระหนักถึงความสมบูรณ์ของความเสี่ยงจากการตัดสินใจ บทบาทของหน่วยงานที่เกี่ยวข้องในการประเมินความเสี่ยงคือการประเมินการตัดสินใจที่ได้ทำไปแล้วจึงสร้างรายงานขึ้นมา

วิกฤติดังกล่าวส่งผลกระทบน้อยที่สุดต่อบรรดาธนาคารที่สร้างระบบการบริหารความเสี่ยงที่มีความสามารถและมีการรวบรวมประมวลผลวิเคราะห์ข้อมูลและประเมินความเสี่ยงมานานกว่าทศวรรษแล้ว มันเป็นธนาคารที่พิจารณาการบริหารความเสี่ยงเป็นหลักการเชิงกลยุทธ์หลักและเป็นแหล่งที่มาของความได้เปรียบในการแข่งขันของพวกเขาก่อนที่จะถึงจุดเปลี่ยน ดังนั้นในสภาวะปัจจุบันธนาคารมักให้ความสำคัญกับการบริหารความเสี่ยงเป็นลำดับแรก

สิ่งที่รวมอยู่ที่นี่?

ในบริบทของวิกฤตการณ์ทางการเงินที่กำลังพัฒนาระบบการบริหารความเสี่ยงขององค์กรมีความเกี่ยวข้องมากขึ้นเรื่อย ๆ ซึ่งเป็นการประเมินการดำเนินงานของ บริษัท ที่อยู่ในพอร์ตสินเชื่อ ในเวลาเดียวกันวิธีการที่เป็นวัตถุประสงค์ก็มีความสำคัญเช่นกันเพื่อหาเงื่อนไขที่เหมาะสมที่สุดสำหรับการทำธุรกรรมและการตัดสินใจอย่างชาญฉลาดเกี่ยวกับปัญหาหรือการขอสินเชื่อ การแก้ปัญหานี้เป็นไปไม่ได้หากองค์กรไม่ได้ใช้ระบบการบริหารความเสี่ยงที่สร้างขึ้นอย่างมีประสิทธิภาพ

เธอชอบอะไร

วันนี้ระบบดังกล่าวมีอยู่ในรูปแบบที่แตกต่างกันในเกือบทุกสถาบันการเงินหรือไม่ใช่สถาบันการเงิน แต่ในกรณีส่วนใหญ่พวกเขาเป็นเพียงพิธีการซึ่งเป็นผลมาจากพวกเขาไม่ได้ผลอย่างแน่นอน เมื่อ บริษัท ไม่มีระบบการจัดการความเสี่ยงที่สร้างขึ้นอย่างถูกต้องในด้านศุลกากรและธุรกิจอื่น ๆ สิ่งนี้จะกลายเป็นสาเหตุของการทำงานที่ไม่มีประสิทธิภาพและการล้มละลายในที่สุด

ความน่าจะเป็นที่ค่อนข้างสูงของการเปลี่ยนแปลงในตลาดการเงินในปัจจุบันของรัสเซียจำเป็นต้องมีการสร้างระบบการบริหารความเสี่ยงที่มีประสิทธิภาพอย่างแท้จริงซึ่งควรมีการวิเคราะห์องค์กรการดำเนินงานและแน่นอนการสนับสนุนคอมพิวเตอร์

ตัวอย่างเช่นในธนาคารในประเทศบทบาทของระบบการจัดการที่มีอำนาจมักจะถูกประเมินต่ำเกินไป ความเสี่ยง (การจัดการความเสี่ยง) งานของการจัดระบบที่มีความสามารถอย่างแท้จริงนั้นอยู่ไกลจากครั้งแรกในพื้นที่ที่มีอยู่ของการพัฒนาและนี่คือความจริงที่ว่าผู้เชี่ยวชาญในประเทศมักจะไม่ได้มีประสบการณ์ในทางปฏิบัติและระเบียบวิธีที่เพียงพอในพื้นที่นี้เพราะปัญหาดังกล่าว .

จะสร้างระบบที่มีความสามารถได้อย่างไร?

การใช้วิธีการและมาตรฐานสากลช่วยให้การพัฒนาที่สำคัญของการบริหารความเสี่ยงกลายเป็นเครื่องมือที่มีประสิทธิภาพอย่างแท้จริงที่ให้โอกาสในการประเมินความเสี่ยงทั้งหมดที่ บริษัท มีและถือว่า

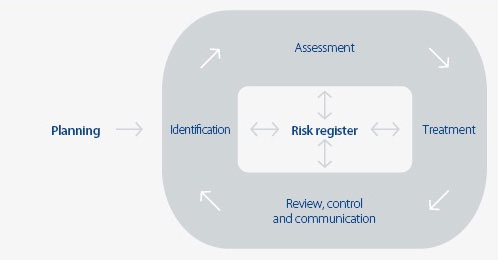

ระบบการบริหารความเสี่ยงใน กิจการศุลกากร หรือปัญหาอื่น ๆ ควรแก้ไขปัญหาพื้นฐานหลายประการ:

- กำหนดอันดับความน่าเชื่อถือของ บริษัท ที่ถูกนำมาใช้หรือจะได้รับเครดิตและมีความน่าจะเป็นที่จะผิดนัดในการตัดสินใจหรือไม่

- เพื่อยืนยันการตัดสินใจ

- ปรับปรุงคุณภาพพอร์ตสินเชื่อ

- เพื่อสร้างความเป็นไปได้ในการควบคุมสถานะสินเชื่ออย่างต่อเนื่อง

- ลดสัดส่วนของวิธีแก้ไขปัญหา

- เพื่อเพิ่มประสิทธิภาพขององค์กรในการทำงานรวมทั้งลดต้นทุนเวลาเนื่องจากระบบอัตโนมัติและมาตรฐาน

- เพื่อสร้างโอกาสในการตรวจสอบอย่างต่อเนื่องและหากจำเป็นให้ตอบสนองต่อปัญหาที่อาจเกิดขึ้นกับลูกค้าในเวลาที่เหมาะสม

ระบบการบริหารความเสี่ยงด้านเครดิต

หากเรากำลังพูดถึงภาคการธนาคารในกรณีนี้มีบล็อกหลักหลายประการซึ่งรวมถึงระบบการบริหารความเสี่ยง (การบริหารความเสี่ยง)

การประเมินพอร์ตสินเชื่อ

หน่วยงานจัดการของธนาคารรวมถึงโครงสร้างทางการเงินอื่น ๆ จะต้องดำเนินการประเมินพอร์ตสินเชื่อและทำเช่นนี้อย่างต่อเนื่อง ดังนั้นจึงเป็นไปได้ที่จะปรับปรุงระบบการบริหารความเสี่ยงที่มีอยู่ซึ่งจะสอดคล้องกับขนาดปัจจุบันของกิจกรรมของ บริษัท รวมถึงแผนกลยุทธ์

การประเมินระบบการบริหารความเสี่ยงของพอร์ตสินเชื่อของธนาคารนั้นขึ้นอยู่กับความเสี่ยงด้านเครดิตของผู้กู้แต่ละประเภทรวมถึงการกระจายสินเชื่อสำหรับทุกประเภทเหล่านี้ พื้นฐานของการจัดกลุ่มพอร์ตสินเชื่อขึ้นอยู่กับระดับความเสี่ยงในวันนี้คือข้อกำหนดขั้นพื้นฐานที่กำหนดโดยระเบียบหมายเลข 254-P ของธนาคารกลาง พอร์ตสินเชื่ออาจประกอบด้วยสินเชื่อของกลุ่มเสี่ยงห้ากลุ่มดังนี้

- น่าสงสัย

- เป็นปัญหา

- สิ้นหวัง

- มาตรฐาน

- ประเพณี

จากผลของการประเมินตลอดจนการวิเคราะห์พอร์ตสินเชื่อธนาคารกำลังพัฒนานโยบายสินเชื่อใหม่อยู่แล้ว หากจำเป็นสามารถทำการปรับเปลี่ยนได้กับระบบที่มีอยู่

การพยากรณ์ความเสี่ยงทางเครดิต

ธนาคารสมัยใหม่ที่ดำเนินกิจกรรมการให้กู้ยืมในช่วงเวลาของการทำงานของพวกเขาไม่เพียง แต่จะต้องแน่ใจว่ามีการใช้ระบบการบริหารความเสี่ยง วันนี้จากมุมมองนี้ปัญหาที่สำคัญที่สุดคือธนาคารสมัยใหม่ไม่มีเครื่องมือที่มีประสิทธิภาพในการทำนายระดับความเสี่ยงของพอร์ตสินเชื่อ ปัญหานี้รุนแรงโดยเฉพาะอย่างยิ่งในภาวะเศรษฐกิจที่ยากลำบากเมื่อการตรวจสอบดำเนินการตามมาตรฐานการรายงานทางการเงินระหว่างประเทศและผู้จัดการพยายามลดระดับความเสี่ยงทั่วไปให้เป็นค่าเฉลี่ยทั่วโลก ทางออกที่ดีที่สุดสำหรับปัญหานี้คือการใช้วิธีการใหม่ที่มีคุณภาพในการพยากรณ์ - อุปกรณ์คำนวณอิเล็กทรอนิกส์รวมถึงวิธีการทางเศรษฐศาสตร์และคณิตศาสตร์

ดังนั้นวัตถุประสงค์ของระบบการบริหารความเสี่ยงจะรวมถึงความสามารถในการวางแผนโครงสร้างของสินเชื่อซึ่งเป็นสิ่งสำคัญอย่างยิ่งเมื่อมันมาถึงสภาพคล่องของสถาบันการเงิน

การกำหนดระดับความเสี่ยงด้านเครดิตที่เป็นไปได้สูงสุด

ระดับสูงสุดที่เป็นไปได้ของความเสี่ยงด้านเครดิตสำหรับธนาคารควรได้รับการบันทึกไว้ในนโยบายสินเชื่อของสถาบันนี้ ในกรณีนี้มูลค่าของมันจะขึ้นอยู่กับประเภทของกลยุทธ์ที่ธนาคารดำเนินการในด้านการบริหารความเสี่ยงโดยตรง ในกระบวนการทำงานจะสามารถแก้ไขตัวบ่งชี้นี้ได้ขึ้นอยู่กับสถานการณ์ทางการเงินในปัจจุบันของธนาคารสถานการณ์ทางเศรษฐกิจในประเทศรวมถึงสถานการณ์ทางเศรษฐกิจภายนอก

สร้างโครงสร้างพอร์ตสินเชื่อที่ดีที่สุด

โครงสร้างที่เหมาะสมจะขึ้นอยู่กับระดับความเสี่ยงสูงสุดที่เลือกโดยตรง โครงสร้างนี้จะเกิดขึ้นบนพื้นฐานของรูปแบบการเพิ่มประสิทธิภาพความเสี่ยงด้านเครดิต

การประเมินความเสี่ยงการสูญเสียโดยตรง

ระบบการบริหารความเสี่ยงทางเศรษฐกิจประเมินโดยความน่าจะเป็นเชิงปริมาณและคุณภาพของเหตุการณ์ที่อาจนำ บริษัท ไปสู่การสูญเสียในขณะที่คาดการณ์การสูญเสียที่อาจเกิดขึ้นล่วงหน้า นอกจากนี้ยังค่อนข้างง่ายในการประมาณค่าโดยตรงนั่นคือการสูญเสียที่วัดได้ซึ่งถูกหาปริมาณ ความเสี่ยงดังกล่าวมีลักษณะดังต่อไปนี้:

- การลดหรือสูญเสียมูลค่าของทรัพย์สินอันเนื่องมาจากการถูกขโมยฉ้อโกงการสูญเสียใด ๆ รวมถึงความล้มเหลวและข้อผิดพลาดในการดำเนินงานทุกประเภท

- ความสูญเสียที่เป็นผลมาจากข้อผิดพลาดในรายละเอียดการชำระเงินรวมถึงการตัดจำหน่ายหรือเกี่ยวเนื่องกับคู่สัญญาที่ไม่ถูกต้องซึ่งในที่สุดจะไม่สามารถส่งคืนได้

- ขาดทุนจากการชดเชยให้กับลูกค้าของการชำระเงินของพวกเขา

- ความสูญเสียอันเนื่องมาจากสถานการณ์ทางกฎหมายต่างๆที่เกี่ยวข้องโดยตรงกับการฟ้องร้องคดีหรือข้อผิดพลาดทางกฎหมายทุกประเภทในเอกสารที่ลงนาม

- การสูญเสียสินทรัพย์ที่มีตัวตนเนื่องจากสถานการณ์บางอย่างซึ่งอาจเป็นไฟไหม้การโจรกรรมและอื่น ๆ อีกมากมาย

- บทลงโทษที่กำหนดโดยหน่วยงานกำกับดูแลและควบคุมอันเป็นผลมาจากการละเมิดการกระทำตามกฎระเบียบ

- บทลงโทษภายใต้คำแนะนำของหน่วยงานด้านภาษีและการสูญเสียอื่น ๆ ซึ่งเป็นผลมาจากการปรับการชำระภาษีของตนเองอย่างไม่เหมาะสมรวมถึงการละเมิดกฎการบัญชีภาษีที่จัดตั้งขึ้นเนื่องจากข้อผิดพลาดในการดำเนินงาน

การประเมินความเสี่ยง

ระบบการบริหารความเสี่ยงในองค์กรก็ถูกนับจำนวนเช่นกันเมื่อคาดการณ์อนาคตที่เป็นไปได้ของ บริษัท การคำนวณอาศัยในกรณีนี้ตามวิธีการทางสถิติที่หลากหลายและค่าโดยตรงขึ้นอยู่กับระดับความน่าจะเป็นที่ยอมรับได้ที่ระดับใด จากการประเมินเชิงปริมาณของระบบการบริหารความเสี่ยงมีพารามิเตอร์ทางสถิติพื้นฐานหลายประการ:

- การประเมินความน่าจะเป็นของเหตุการณ์ไม่พึงประสงค์ที่เกิดขึ้นที่วัตถุเสี่ยงเฉพาะเนื่องจากข้อเท็จจริงที่ว่ามีการใช้แหล่งข้อมูลเฉพาะ

- การประเมินทางสถิติของผลลัพธ์ของเหตุการณ์ไม่พึงประสงค์เช่นการประเมินทางสถิติของขนาดของการสูญเสียที่เป็นไปได้ขึ้นอยู่กับประเภทของพวกเขาซึ่งอาจปรากฏที่วัตถุเสี่ยงที่กำหนด

- การประเมินทางสถิติของการเกิดความเบี่ยงเบนที่เป็นไปได้ด้วยระดับความน่าจะเป็นที่แน่นอนจากการประเมินความสูญเสียที่อาจเกิดขึ้น

เทคโนโลยีความน่าจะเป็นทางสถิติถูกนำมาใช้เพื่อกำหนดแหล่งที่มาของความเสี่ยงในการดำเนินงานซึ่งเป็นลักษณะขององค์ประกอบการจัดคิวในหมู่คนเหล่านี้หนึ่งสามารถแยกแยะ: การเกิดขึ้นของความล้มเหลวของเทคโนโลยีหรือความล้มเหลวของอุปกรณ์อิเล็กทรอนิกส์ข้อผิดพลาดในส่วนของผู้ประกอบการในกระบวนการของการให้บริการจำนวนมากของการใช้งานจากลูกค้าและอื่น ๆ อีกมากมาย

ความยากหรือไม่สามารถหาปริมาณได้

ความเสี่ยงด้านปฏิบัติการไม่สามารถมีการประเมินเชิงปริมาณที่กำหนดไว้อย่างชัดเจนเสมอไป ตัวอย่างเช่นเนื่องจากเทคโนโลยีที่ไม่สมบูรณ์สำหรับการส่งเอกสารหรือคุณสมบัติไม่ดีเกินไปพนักงานธนาคารจะต้องใช้เวลามากขึ้นในการให้บริการการดำเนินงานในส่วนของลูกค้า ความจริงที่ว่าในท้ายที่สุดแล้วธนาคารจะได้รับความเสียหายจากการใช้ทรัพยากรอย่างมีประสิทธิภาพไม่ชัดเจนสำหรับทุกคน แต่ในความเป็นจริงการสูญเสียเหล่านี้ไม่ใช่เรื่องง่ายที่จะแสดงในแง่ของมูลค่า

ในสถานการณ์เช่นนี้ธนาคารจะต้องทำการประเมินทางอ้อมนั่นคือการคำนวณการสูญเสียที่เรียกว่าไม่ได้วัด ระบบการบริหารความเสี่ยงในองค์กรไม่พบบ่อยในรูปแบบที่ควรจะเป็น แต่ในความเป็นจริงมันเป็นสิ่งจำเป็นในหลาย ๆ บริษัท ระบบการสูญเสียดังกล่าวคำนวณจากแหล่งที่มาหรือวัตถุที่มีความเสี่ยงในการดำเนินงานซึ่งในกรณีที่ไม่สามารถกำหนดจำนวนที่แน่นอนที่สามารถบ่งบอกระดับความสูญเสียที่อาจเกิดขึ้นได้

โดยเฉพาะอย่างยิ่งการสูญเสียดังกล่าวอาจเกิดขึ้นเนื่องจาก:

- การลดคุณภาพของการบริการหรือการให้บริการซึ่งจะนำไปสู่การลดฐานลูกค้าอย่างหลีกเลี่ยงไม่ได้

- รายได้ไม่เพียงพอ

- การสูญเสียคุณภาพของกระบวนการธนาคารต่อเนื่องซึ่งกระตุ้นให้เกิดความจำเป็นในการจัดสรรเงินทุนเพิ่มเติม

- การสูญเสียชื่อเสียงซึ่งในที่สุดก็นำไปสู่การสูญเสียฐานลูกค้า

- การหยุดของ บริษัท เนื่องจากเหตุการณ์ไม่พึงประสงค์ต่างๆ ตัวอย่างเช่นความผิดปกติทางเทคโนโลยีของอุปกรณ์สำคัญบางอย่างสามารถผ่านเหตุการณ์นี้ได้

การประเมินดำเนินการอย่างไรในกรณีนี้

การประเมินเชิงคุณภาพในกรณีนี้ดำเนินการอย่างเชี่ยวชาญ เพื่อให้การประยุกต์ใช้ระบบการบริหารความเสี่ยงมีประสิทธิภาพในกรณีนี้จำเป็นต้องกำหนดหลักเกณฑ์และปัจจัยความเสี่ยงที่เกี่ยวข้องเพื่อระบุในตารางเฉพาะซึ่งมีระดับการจัดเรต

มันค่อนข้างมีประโยชน์ในการใช้การประเมินเชิงคุณภาพเพื่อระบุพื้นที่ที่มีความเสี่ยงเพิ่มขึ้นรวมทั้งเพื่อทำความเข้าใจว่าขั้นตอนการปฏิบัติงานบางอย่างนั้นสอดคล้องกับแนวปฏิบัติที่กำหนดไว้ได้ดีเพียงใด

การปรับปรุงระบบการบริหารความเสี่ยงนำไปสู่ความจริงที่ว่าคณะกรรมการบาเซิลเสนอให้ประเมินความเสียหายแบบมีเงื่อนไขนั่นคือความเสียหายที่ บริษัท อาจเกิดขึ้นในระหว่างการทำงาน แต่มันสามารถหลีกเลี่ยงได้เนื่องจากสถานการณ์ที่เอื้ออำนวย

อะไรคือความสูญเสีย?

การสูญเสียจากความเสี่ยงด้านปฏิบัติการในกรณีนี้แบ่งออกเป็นสองประเภทหลัก:

- คนตัวเล็กที่เกิดขึ้นค่อนข้างบ่อยและเป็นที่คาดหวังหรือโดยเฉลี่ย

- ขนาดใหญ่ซึ่งเกิดขึ้นไม่บ่อยนักซึ่งเป็นผลมาจากกรณีส่วนใหญ่ที่ไม่คาดคิด

บ่อยครั้งที่มันเป็นไปได้ที่จะคาดการณ์การสูญเสียโดยเฉลี่ยจากประสบการณ์ส่วนตัวของ บริษัท ดังนั้นการพัฒนาระบบการบริหารความเสี่ยงย่อมเกี่ยวข้องกับการเติมเต็มด้วยการคาดการณ์ดังกล่าวอย่างหลีกเลี่ยงไม่ได้ เพื่อกำหนดความสูญเสียดังกล่าวจำเป็นต้องทำการวิเคราะห์บัญชีค่าใช้จ่ายที่เกิดจากความเสี่ยงในการดำเนินงานในบางประเภท

การสูญเสียที่ไม่คาดคิดไม่สามารถประมาณได้โดยอิงจากค่าเฉลี่ยสถิติของ บริษัท ของคุณ

ในการประเมินความเสี่ยงโดยสมบูรณ์ธนาคารอาจใช้เทคโนโลยีบางอย่างที่พัฒนาขึ้นอย่างอิสระโดยพิจารณาจากความเสี่ยงที่อาจเกิดขึ้นจากการดำเนินงานกระบวนการดังกล่าวเป็นส่วนใหญ่ภายในและมักจะมีรายการตรวจสอบและการประชุมเชิงปฏิบัติการต่าง ๆ ที่ระบุจุดอ่อนและจุดแข็งของทรงกลมเสี่ยงด้านปฏิบัติการ

อย่างไรก็ตามใน บริษัท ส่วนใหญ่ที่ครอบงำทุกวันนี้เทคโนโลยีสำหรับการวัดความเสี่ยงด้านปฏิบัติการเป็นเพียงช่วงเริ่มต้นของการพัฒนาแม้จะอยู่ในองค์ประกอบพื้นฐานของธุรกิจไม่ต้องพูดถึงว่าระบบการจัดการความเสี่ยงด้านศุลกากรหรือประเด็นอื่น ๆ ธนาคารต่างประเทศส่วนใหญ่ใช้เทคโนโลยีการวัดแบบเป็นทางการเฉพาะในขณะที่ธนาคารอื่น ๆ กำลังดำเนินไปในทิศทางนี้ เป็นเรื่องที่คุ้มค่าที่จะเข้าใจว่าวิธีการที่ใช้ในปัจจุบันนั้นค่อนข้างง่ายและเป็นตัวแทนของโครงสร้างการทดลองแม้ว่าจะพบระบบการจัดการความเสี่ยงที่ได้รับการพัฒนามาเป็นอย่างดี เจ้าหน้าที่ศุลกากร ที่ตรวจสอบและศึกษาอย่างรอบคอบในระหว่างการโต้ตอบ บ่อยครั้งที่ระบบดังกล่าวสำรองข้อมูลด้วยซอฟต์แวร์ที่เหมาะสม

RAROC

เทคโนโลยี RAROC ซึ่งในปัจจุบันมีการใช้งานอย่างแข็งขันโดยธนาคารที่ทันสมัยที่สุดในตลาดต่างประเทศ ระบบดังกล่าวใช้ในการคำนวณระดับผลตอบแทนจากการลงทุนและจัดทำโดยคำนึงถึงปริมาณความเสี่ยงโดยการเปลี่ยนความสามารถในการทำกำไรเองไม่ใช่จำนวนเงินลงทุนที่ บริษัท ให้ไว้ในกระบวนการทำงาน

เป็นที่น่าสังเกตว่าในธนาคารในประเทศนั้นมีการใช้ระบบ ARIS ด้วยความช่วยเหลือซึ่งไม่เพียง แต่อธิบายกระบวนการทางธุรกิจที่มีอยู่ แต่ยังสามารถใช้ตัวแยกประเภทของความเสี่ยงในการดำเนินงานต่างๆ