PIT เป็นประเภทหลักของภาษีโดยตรง จะคำนวณเป็นเปอร์เซ็นต์ของรายได้รวมของแต่ละบุคคลหลังจากหักค่าใช้จ่ายที่ได้รับการยืนยันจริง ต่อไปเราจะพิจารณาแง่มุมต่างๆที่เกี่ยวข้องกับภาษีเงินได้บุคคลธรรมดา: อะไรคือจุดประสงค์ของการเก็บภาษีจากภาษีเงินได้บุคคลธรรมดาการคำนวณภาษีประเภทของอัตราและอื่น ๆ

ข้อมูล

การถอดรหัสภาษีเงินได้บุคคลธรรมดาในแหล่งที่มาที่แตกต่างกันอาจแตกต่างกัน แต่การตีความ "ภาษีรายได้ส่วนบุคคล" มักจะพบมากที่สุด ในกฎหมายของรัสเซียระบบการชำระภาษีเงินได้บุคคลธรรมดาจะถูกควบคุมโดยรหัสภาษี จำนวนเงินนี้จะถูกหักจากบุคคลทุกคนที่ได้รับรายได้อย่างเป็นทางการจากวัตถุภาษีเงินได้บุคคลธรรมดาประเภทดังต่อไปนี้ได้รับการยอมรับโดย

- ค่าจ้าง

- รางวัล

- รายได้จากการขายทรัพย์สิน

- ค่าตอบแทนสำหรับกิจกรรมทางปัญญา

- รับรางวัลลอตเตอรีและของขวัญอื่น ๆ

- ชำระเงินในใบทุพพลภาพชั่วคราว

มันเป็นที่น่าสังเกตว่าภาษีจากรายได้ดังกล่าวไม่ได้จ่ายโดยบุคคล แต่โดยสถาบันที่ได้รับ ข้อยกเว้นเพียงอย่างเดียวคือรายได้ที่ได้รับในรูปแบบ

ที่น่าสนใจ! พลเมืองใด ๆ สามารถค้นหาจำนวนภาษีได้อย่างอิสระโดยการขอใบรับรองจากนายจ้างในรูปแบบของภาษีรายได้ส่วนบุคคล 2

ผู้เสียภาษี

รหัสภาษีของสหพันธรัฐรัสเซียกำหนดให้บุคคลทุกคนแบ่งออกเป็นสองประเภทของผู้จ่ายภาษีเงินได้บุคคลธรรมดา:

- ชาวสหพันธรัฐรัสเซีย

- ผู้มีถิ่นที่อยู่นอกสหพันธรัฐรัสเซียซึ่งได้รับประโยชน์จากแหล่งข้อมูลที่จดทะเบียนในรัสเซีย

สถานะเหล่านี้ใช้ในการจัดเก็บภาษีไม่เกี่ยวข้องกับสถานะของความเป็นพลเมืองในบุคคลหรือที่อยู่อาศัยต่อเนื่องของเขา แต่ด้วยระยะเวลาของการพำนักที่แท้จริงในสหพันธรัฐรัสเซียเป็นเวลา 12 เดือนติดต่อกัน กล่าวอีกนัยหนึ่งแม้แต่พลเมืองของรัฐของเราอาจไม่ตกอยู่ภายใต้คำนิยามของผู้มีถิ่นที่อยู่หากในช่วง 12 เดือนที่ผ่านมาพวกเขาอยู่ในบ้านเกิดของพวกเขาน้อยกว่า 183 วัน ในขณะที่ชาวต่างชาติสามารถกลายเป็นผู้เสียภาษีได้หากใช้เวลา 183 วันขึ้นไปในรัสเซียติดต่อกัน 12 เดือนที่ผ่านมา แต่ในกรณีนี้มันเป็นสิ่งสำคัญที่จะต้องคำนึงถึงบรรทัดฐานของโปรโตคอลระหว่างประเทศเพื่อที่จะไม่รวมการเก็บภาษีซ้อน

สถานะผู้เสียภาษี

จดหมายของกระทรวงการคลังฉบับที่ 03.05.01.04 / 120 ลงวันที่ 3 พฤษภาคม 2005 ระบุว่าสถานะของผู้มีหน้าที่เสียภาษีของสหพันธรัฐรัสเซียได้รับการมอบหมายโดยไม่คำนึงถึงความเป็นพลเมืองของแต่ละบุคคลและสถานการณ์ที่เขาอาศัยอยู่ในดินแดนของรัฐของเรา

การยืนยันสถานะภาษีของผู้ชำระจะดำเนินการในกรณีต่อไปนี้:

- ในตอนท้ายของการครอบครองของชาวต่างชาติหรือบุคคลที่ไม่มีสัญชาติรัสเซียในปีปัจจุบัน

- สำหรับช่วงเวลาที่เริ่มต้นหลังจาก 183 วันของการเข้าพักในดินแดนของรัสเซียของพลเมืองต่างประเทศหรือรัสเซียเช่นเดียวกับคนที่ไม่ได้เป็นพลเมือง

- ในวันที่พลเมืองรัสเซียออกเดินทางไปพำนักถาวรในต่างประเทศในปีปฏิทินปัจจุบัน

ชาวต่างชาติที่อาศัยอยู่ในดินแดนของรัสเซียชั่วคราวคือบุคคลที่พำนักอยู่ในประเทศด้วยวีซ่าที่ออกให้หรือในลักษณะที่ไม่เกี่ยวข้องกับการได้รับพลเมืองที่ยังไม่ได้รับใบอนุญาตมีถิ่นที่อยู่รวมถึงการตัดสินใจเกี่ยวกับการพำนักชั่วคราว

เอกสารหลักที่ระบุสถานะของชาวต่างชาติชั่วคราวในรัสเซียคือการ์ดการย้ายถิ่นซึ่งเก็บข้อมูลส่วนบุคคลทั้งหมดเกี่ยวกับเขานอกจากนี้ยังควบคุมระยะเวลาการพำนักของเขา ชาวต่างชาติที่พำนักอยู่ในรัสเซียอย่างถาวรถือเป็นบุคคลที่ได้รับใบอนุญาตผู้พำนัก

สิ่งที่จำเป็นในการยืนยันสถานะ

คุณสามารถได้รับการยืนยันสถานะของผู้เสียภาษีรายได้เฉพาะที่สำนักงานความร่วมมือระหว่างประเทศและการแลกเปลี่ยนข้อมูลของบริการภาษีของสหพันธรัฐรัสเซียเอกสารได้รับการยอมรับใน "หน้าต่างเดียว" ดังนั้นให้พิจารณาเอกสารที่จำเป็นสำหรับสิ่งนี้:

1. แอปพลิเคชันที่เขียนในรูปแบบฟรีพร้อมข้อมูลต่อไปนี้:

- ช่วงเวลาที่จำเป็นต้องได้รับการยืนยันสถานะของผู้มีภาษีของสหพันธรัฐรัสเซีย

- ชื่อประเทศที่เป็นที่ตั้งของบริการภาษีซึ่งต้องการการยืนยันนี้

- ชื่อย่อของผู้สมัครและที่อยู่ในประเทศของเขาทั้งสองประเทศ

- หมายเลขโทรศัพท์เพื่อการสื่อสาร

- คำอธิบายของเอกสารแนบ

2. สำเนาเอกสารที่โต้แย้งว่าผู้เสียภาษีกำลังทำภาษีเงินได้บุคคลธรรมดาสำหรับรายการที่ต้องเสียภาษีในประเทศอื่น เหล่านี้รวมถึง:

- ข้อตกลง / สัญญา

- แจ้งมติที่ประชุมสามัญผู้ถือหุ้นเรื่องการจ่ายเงินปันผล

- คำเชิญและเอกสารอื่น ๆ ที่มี

- สำเนาหน้าหนังสือเดินทางรัสเซียและต่างประเทศทุกหน้า

- ตารางการคำนวณระยะเวลาพักชั่วคราวบนดินรัสเซีย (ในรูปแบบอิสระ)

- นอกจากนี้สำหรับบุคคลไร้สัญชาติ - สำเนาเอกสารยืนยันความจริงของการลงทะเบียน ณ สถานที่พำนักในสหพันธรัฐรัสเซีย

- นอกจากนี้สำหรับผู้ประกอบการรายบุคคล - สำเนาของเอกสารเกี่ยวกับการลงทะเบียนกับผู้มีอำนาจภาษีที่รับรองโดยทนายความ (เอกสารที่ถูกต้องถือว่าเป็นเวลา 3 เดือน) สำเนาใบรับรองการป้อนข้อมูลในการลงทะเบียนของรัฐของผู้ประกอบการ

เอกสารยืนยันสถานะของผู้เสียภาษีของรัสเซียสามารถดำเนินการได้ดังนี้

- ช่วยในรูปแบบที่จัดตั้งขึ้น

- โดยการรับรองแบบฟอร์มที่เหมาะสมซึ่งได้รับอนุมัติจากกฎหมายของต่างประเทศ

ในประเทศของเราระบอบการภาษีสำหรับรายได้ของแต่ละบุคคลขึ้นอยู่กับสถานะภาษีของพลเมืองหรือ แต่เพียงผู้เดียวเขาเป็นผู้เสียภาษีของสหพันธรัฐรัสเซียหรือไม่ ดังที่เราค้นพบก่อนหน้านี้ปัจจัยนี้ไม่ได้พิจารณาจากสัญชาติหรือสัญชาติ แผนกนี้ได้รับการยอมรับทั่วโลกเพราะช่วยให้คุณกำหนดขั้นตอนการจัดเก็บภาษีที่แตกต่างกันสำหรับผู้อยู่อาศัยและผู้ที่ไม่ได้มีถิ่นที่อยู่ในประเทศ

วัตถุประสงค์ของการเก็บภาษี

วัตถุประสงค์ของการเก็บภาษีจากภาษีเงินได้บุคคลธรรมดาถือว่าเป็นกำไรที่บุคคลได้รับในระหว่างรอบระยะเวลารายงานคือปีปฏิทินทั้งในรูปแบบที่เป็นตัวเงินและไม่มีเงื่อนไขรวมถึงกำไรจากวัสดุ สำหรับผู้อยู่อาศัยนี่คือรายได้ทั้งหมดที่ได้รับทั้งในรัสเซียและนอกรัฐ สำหรับผู้ที่ไม่ได้มีถิ่นที่อยู่ในวัตถุของภาษีเงินได้บุคคลธรรมดาจะพิจารณาเฉพาะกำไรที่ได้รับจากแหล่งที่ลงทะเบียนในรัสเซีย

รายการที่ชัดเจนของรายได้ที่ได้รับจากแหล่งที่มาของรัสเซียและต่างประเทศถูกกำหนดไว้ในมาตรา 208 ของประมวลกฎหมายภาษีซึ่งระบุถึงเกณฑ์ทั้งหมดที่สะท้อนประเภทของรายได้เหล่านี้ รายได้รวมถึงค่าใช้จ่ายทั้งหมดสำหรับการดำเนินงานและกิจกรรมอื่น ๆ กำไรจากการขายรวมถึงการใช้ทรัพย์สินอื่น ๆ (เช่นการให้เช่าบ้านหรืออพาร์ทเมนต์) การจ่ายเงินประกันเงินปันผล ฯลฯ

ฐานภาษี

ฐานภาษีสำหรับภาษีรายได้ส่วนบุคคลเป็นภาพสะท้อนของกำไรของผู้เสียภาษีเป็นเงินสด เมื่อคำนวณฐานภาษีรายได้ทั้งหมดของผู้จ่ายภาษีเงินได้บุคคลธรรมดาจะถูกนำมาพิจารณาทั้งในรูปแบบและวัสดุ ในคำง่าย ๆ นี้เป็นเงินเดือนก่อนหัก ณ ที่จ่ายจำนวนภาษีเงินได้บุคคลธรรมดา (ถอดรหัสจะได้รับที่จุดเริ่มต้น)

นอกจากนี้สิทธิประโยชน์ที่สำคัญยังรวมอยู่ในฐานภาษี เฉพาะจำนวนเงินที่ถูกหักโดยคำตัดสินของศาลหรือเจ้าหน้าที่ผู้มีอำนาจอื่น ๆ จากผู้เสียภาษีรายได้ส่วนบุคคลสำหรับวัตถุทางภาษีไม่รวมอยู่ที่นั่นฐานภาษีในกรณีนี้จะลดลงตามจำนวนของการหักเงินดังกล่าว

จำนวนภาษีขึ้นอยู่กับอัตราที่แสดงเป็นเปอร์เซ็นต์ ค่าพื้นฐานคือ 13% แต่ก่อนทำการคำนวณจำเป็นต้องสร้างประเภทของรายได้และอัตราที่สอดคล้องกัน ดังนั้นอัตราดอกเบี้ยภาษีคืออะไร?

- ร้อยละเก้า - อัตรานี้เป็นที่ยอมรับสำหรับประเภทของผลกำไรเช่นเงินปันผล (จนถึงปี 2015), ดอกเบี้ยจากพันธบัตรที่มีค่าชดเชยการจำนองที่ออกก่อนต้นปี 2007, ผลกำไรของผู้ก่อตั้งกฎระเบียบทรัสต์ที่มีความคุ้มครองการจำนองที่ได้มาบนพื้นฐานของใบรับรองการจำนอง ได้รับมาก่อนต้นปี 2560) รหัสในใบรับรองภาษีเงินได้บุคคลธรรมดามีดังนี้: 1010, 1011 และ 1110

- ร้อยละสิบสาม - ในอัตรานี้ภาษีคำนวณจากรายได้ที่ได้รับโดยผู้มีถิ่นที่อยู่ในภาษีในกิจกรรมแรงงานจากแหล่งที่ตั้งอยู่ทั้งในรัสเซียและต่างประเทศ

- ร้อยละสิบห้า - ใช้ในการคำนวณภาษีสำหรับรายได้ส่วนบุคคลจากเงินปันผลที่ได้รับโดยผู้ที่ไม่ใช่ภาษีจากแหล่งที่จดทะเบียนในรัสเซีย

- ร้อยละสามสิบ - ในอัตรานี้จะคำนวณภาษีรายได้ของผู้ที่ไม่ได้มีถิ่นที่อยู่นอกประเทศยกเว้นภาษีบางอย่างของภาษีเงินได้บุคคลธรรมดา: เงินปันผลจากการเข้าร่วมทุนในการทำงานของ บริษัท รัสเซียจ่ายเงินสำหรับกิจกรรมที่ดำเนินการภายใต้สิทธิบัตร ผู้ที่ได้รับลี้ภัยชั่วคราวในรัสเซีย

- ร้อยละสามสิบห้าคืออัตราภาษีที่ใช้ในการคำนวณจำนวนเงินหัก ณ ที่จ่ายจากรางวัลลอตเตอรีและรางวัลจากดอกเบี้ยรับจากเงินฝากกับสถาบันการเงินจากจำนวนเงินที่บันทึกในดอกเบี้ยเงินกู้ยืมจากค่าธรรมเนียมสำหรับการใช้เงินทุนของผู้เข้าร่วมในสหกรณ์ผู้บริโภคสินเชื่อ เงินให้สินเชื่อแก่สหกรณ์การเกษตร

ไม่ต้องชำระภาษีอะไร

ภาษีเกี่ยวกับรายได้ส่วนบุคคลไม่อยู่ภายใต้การรับรู้บางอย่าง:

- ประโยชน์ที่ได้รับจากรัฐ

- เงินบำเหน็จบำนาญจากรัฐที่จ่ายให้กับผู้ที่มีอายุครบเกษียณ

- การจ่ายเงินชดเชยตามกฎหมาย

- ค่าเลี้ยงดู

- ความช่วยเหลือทางการเงินในกรณีที่มีบุตรเกิดขึ้นถึง 50,000 รูเบิลภาษีจะถูกหักจากจำนวนเงินที่สูงกว่านี้และโอน

- รายได้จากการขายทรัพย์สินที่เป็นเจ้าของมานานกว่าสามปี

- รายได้ที่ได้รับในรูปแบบของการสืบทอดรายได้ที่ได้รับเป็นของขวัญจากญาติหรือสมาชิกในครอบครัวที่ใกล้ที่สุด

- รายได้ประเภทอื่น ๆ ที่กำหนดไว้ในบทที่ 23 ของรหัสภาษี

วิธีคำนวณภาษีเงินได้บุคคลธรรมดา

ก่อนดำเนินการคำนวณจำนวนภาษีรายได้คุณควรดูรหัสภาษี หมายเลขบทความ 225 อธิบายกระบวนการนี้โดยละเอียดพร้อมความแตกต่างที่มีอยู่ทั้งหมด มันบอกว่าภาษีถูกคำนวณเป็นเปอร์เซ็นต์ของฐานภาษีที่เหมาะสมกับอัตราภาษี ดังนั้นวิธีการคำนวณภาษีเงินได้บุคคลธรรมดาในจำนวน? สูตรมีดังนี้:

ภาษีเงินได้บุคคลธรรมดา = ฐานภาษี * อัตราสำหรับภาษีประเภทนี้

นี่คือตัวอย่างการคำนวณภาษีเงินได้บุคคลธรรมดาจากเงินเดือน:

รายได้ของพนักงานสำหรับเดือนที่ผ่านมามีจำนวน 54,000 รูเบิลไม่มีการหักเงินให้เขา เราคำนวณภาษีในอัตราที่ได้รับอนุมัติโดยกฎหมาย 13% นั่นคือปรากฎว่านักบัญชีจะสะสมภาษีรายได้ส่วนบุคคลสำหรับยอดรายได้ทั้งหมด

ภาษีเงินได้บุคคลธรรมดา = 54,000 * 13% = 7,020 รูเบิล

จำนวนนี้จะถูกหักออกจากเงินเดือนของพนักงาน

ขั้นตอนการคำนวณและเงื่อนไขการชำระภาษีเงินได้บุคคลธรรมดา

ขั้นตอนการคำนวณภาษีมีดังนี้

- กำหนดรายได้ทั้งหมดสำหรับปีที่ผ่านมาซึ่งมีการจัดเก็บภาษี สมมติว่านี่เป็นเงินเดือนก่อนภาษีเงินได้บุคคลธรรมดา

- กำหนดอัตราภาษีที่กำหนดสำหรับรายได้แต่ละประเภท

- กำหนดฐานภาษีสำหรับภาษีเงินได้บุคคลธรรมดาสำหรับปีปฏิทิน

- คำนวณภาษีเงินได้บุคคลธรรมดา

- คำนวณภาษีเงินได้บุคคลธรรมดา

ในบางกรณีองค์กรคำนวณภาษีเงินได้บุคคลธรรมดาจาก "ย้อนกลับ" นั่นคือพวกเขารู้ว่าพนักงานควรได้รับในมือของพวกเขาเท่าไหร่และอยู่บนพื้นฐานของมัน และจากจำนวนเดียวกันพวกเขากำหนดสิ่งที่จะระบุค่าจ้างในข้อตกลงแรงงาน สิ่งนี้สามารถทำได้ก็ต่อเมื่อพนักงานไม่มีการหักเงินใด ๆในการคำนวณภาษีสำหรับรายได้ส่วนบุคคลจาก "ย้อนกลับ" ให้ใช้สูตรต่อไปนี้:

ภาษีเงินได้บุคคลธรรมดา = รายได้ของพนักงานที่เขาได้รับ * อัตราภาษี / 100%

รูปแบบนี้เรียกว่าสูตรการคำนวณภาษีเงินได้บุคคลธรรมดาตามจำนวนเงินในมือ

ข้อกำหนดด้านภาษี

ตามกฎที่จัดตั้งขึ้นมีความจำเป็นต้องโอนภาษีในวันเดียวกันเมื่อทำการคำนวณของบุคคลสูงสุดในวันถัดไป กำหนดเวลาที่เฉพาะเจาะจงสำหรับการจ่ายภาษีรายได้ส่วนบุคคลขึ้นอยู่กับประเภทของรายได้คุณสามารถทำความคุ้นเคยกับข้อมูลเหล่านี้ด้านล่าง

- หนึ่งในคำถามที่พบบ่อยที่สุดเมื่อต้องโอนภาษีเงินได้บุคคลธรรมดาจากเงินเดือน? การโอนเงินควรทำในวันรุ่งขึ้นหลังจากการตั้งถิ่นฐาน

- ภาษีในการรับผลประโยชน์ที่เป็นสาระสำคัญจะถูกโอนในวันถัดไปหลังจากการชำระเงินของรายได้เงินสดครั้งต่อไป

- สร้างรายได้ในรูปแบบ

- จำนวนเงินภาษีเงินได้บุคคลธรรมดาจะถูกโอนในวันถัดไป

- รายได้ของพนักงานที่สอง มีการชำระภาษีในวันที่ 1 ของเดือนถัดไปซึ่งรายงานค่าใช้จ่ายได้รับการอนุมัติเมื่อส่งคืนพนักงาน

- ผลประโยชน์และการจ่ายค่าลาพักร้อน ภาษีเงินได้บุคคลธรรมดาจะถูกโอนในวันสุดท้ายของเดือนนี้เมื่อพนักงานได้รับการชำระเงิน

หากวันชำระภาษีตรงกับวันหยุดสุดสัปดาห์หรือวันหยุดในปฏิทินวันหยุดดังกล่าวจะถูกโอนไปยังวันทำงานที่มีลำดับความสำคัญ

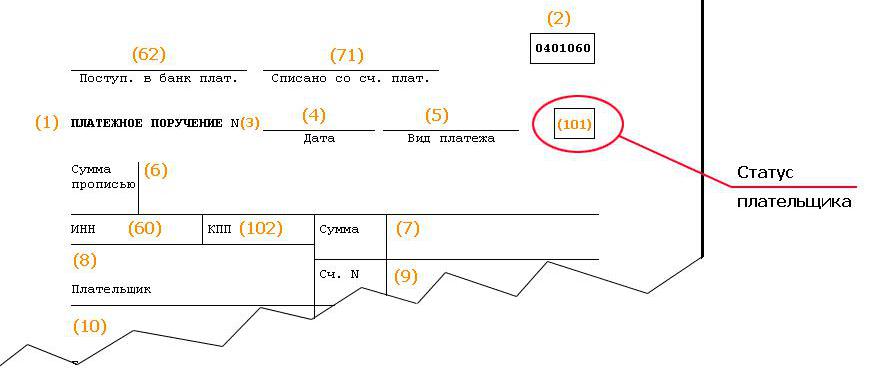

ที่สำคัญ! สำหรับการชำระภาษีล่าช้าจะมีค่าปรับ ระมัดระวังกับการกำหนดสถานะของผู้จ่ายเมื่อชำระค่าปรับเกี่ยวกับภาษีเงินได้บุคคลธรรมดา

ใครควรจะจ่ายภาษี

หนึ่งในคำถามหลักของบุคคลคือ:“ ใครควรคำนวณและทำรายการภาษีเงินได้บุคคลธรรมดา?”

ในกรณีส่วนใหญ่ตัวแทนด้านภาษีมีส่วนเกี่ยวข้องอย่างเต็มที่ในเรื่องนี้ แต่สิ่งนี้ใช้ได้กับพลเมืองที่มีงานทำเท่านั้น ใครมาถึงพวกเขาในฐานะตัวแทนภาษี เหล่านี้คือองค์กรและผู้ประกอบการรายย่อยที่จ่ายค่าจ้างพนักงานและเงินคงค้างอื่น ๆ

ประเภทที่เหลือของผู้จ่ายภาษีเงินได้บุคคลธรรมดาจ่ายภาษีเอง ได้แก่ :

- ผู้ประกอบการส่วนบุคคล

- นักกฎหมายพนักงานรับรองเอกสารและบุคคลอื่น ๆ มีส่วนร่วมในการปฏิบัติส่วนตัว

- พลเมืองที่ได้รับผลตอบแทนไม่ใช่ตัวแทนภาษี

- บุคคลที่ทำกำไรหลังการขายอสังหาริมทรัพย์

- ผู้อยู่อาศัยในสหพันธรัฐรัสเซียได้รับรายได้จากแหล่งที่มานอกขอบเขตของสหพันธรัฐรัสเซีย

- พลเมืองที่มีรายได้ตัวแทนภาษีไม่สามารถหักภาษีเงินได้บุคคลธรรมดา

- ผู้ชนะการจับสลากและเกมเสี่ยงอื่น ๆ

- ทายาทของนักเขียนและนักประดิษฐ์รับรายได้ในรูปแบบของค่าตอบแทน

- บุคคลที่ได้รับผลกำไรจากการบริจาค

คืนภาษี

หมวดหมู่ของพลเมืองที่ระบุไว้ข้างต้นจะต้องประกาศรายได้ของตัวเองอย่างจริงจัง สิ่งนี้ทำได้โดยการกรอกและส่งคืนภาษีในรูปแบบ 3-NDFL

การรายงานในรูปแบบ 3-NDFL (ดูด้านล่างสำหรับวิธีการกรอกข้อมูล) เป็นสิ่งจำเป็นสำหรับสาขาบริการภาษี ณ สถานที่อยู่อาศัยหรือที่พำนักภายในกรอบเวลาที่ได้รับอนุมัติจากกฎหมายหรืออย่างแม่นยำมากขึ้นไม่เกินวันที่ 30 เมษายน 2018

ขั้นตอนการยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดา 3 ปี 2561

ตามกฎหมายการรายงานในรูปแบบของ 3-NDFL นั้นสามารถทำได้สองวิธี:

- บนกระดาษ

- ในรูปแบบอิเล็กทรอนิกส์

มีหลายตัวเลือกสำหรับการส่งเอกสารไปยังสำนักงานสรรพากร:

- ส่งมอบด้วยตนเองหรือผ่านผู้มีอำนาจไปยังสำนักงานสรรพากร ณ สถานที่ที่ลงทะเบียน

- ส่งทางไปรษณีย์พร้อมใบเสร็จการจัดส่งและสินค้าคงคลัง

- ส่งผ่านช่องสัญญาณโทรคมนาคม

เมื่อกรอกเอกสารด้วยมือคุณสามารถใช้เฉพาะหมึกสีดำและสีน้ำเงินการมีอยู่ของการแก้ไขและลบในการประกาศไม่สามารถยอมรับได้

วิธีการกรอกภาษีเงินได้ 3 ส่วนบุคคล: การเปลี่ยนแปลง

ในปีพ. ศ. 2561 แบบฟอร์มประกาศได้ผ่านการเปลี่ยนแปลงบางส่วนฉบับใหม่ได้กำหนดสิ่งต่อไปนี้:

- บทที่ 2 - การคำนวณฐานภาษีและจำนวนภาษีจากกำไรที่เสียภาษีในอัตรา 001%

- หน้า "B" - กำไรจากแหล่งที่ลงทะเบียนในต่างประเทศคิดภาษีในอัตรา 001%

- หน้า "D2" - การคำนวณภาษีทรัพย์สินหัก ณ ที่จ่ายสำหรับรายได้จากการขายทรัพย์สิน

- หน้า "E1" - การคำนวณการลดภาษีมาตรฐานและสังคม

- หน้า "E2" "- การคำนวณการหักภาษีทางสังคม

- หน้า "G" - การคำนวณการหักภาษีมืออาชีพ

อย่างที่คุณเห็นไม่มีการเปลี่ยนแปลงพื้นฐานในเอกสาร - มีการเปลี่ยนหน้าหรือรวมเป็นหนึ่งหน้ามีการเพิ่มย่อหน้าที่ช่วยให้ผู้ตรวจสอบภาษีเข้าใจว่าผู้สมัครเป็นผู้รับบำนาญและอื่น ๆ

งบประมาณที่ต้องชำระคือภาษีเงินได้บุคคลธรรมดา

และคำถามสุดท้ายที่พนักงานทั้งสองฝ่ายของแผนกการเงินและบุคคลทั่วไปถามซึ่งงบประมาณในการโอนภาษีเงินได้บุคคลธรรมดานั่นคือภาษีในระดับภูมิภาคหรือระดับรัฐบาลกลางหรือไม่?

ข้อ 13 ของรหัสภาษีของสหพันธรัฐรัสเซียประกอบด้วยการปิดทะเบียนภาษีและค่าธรรมเนียมของรัฐบาลกลางซึ่งมีการระบุภาษีเงินได้บุคคลธรรมดา ดังนั้นภาษีเงินได้บุคคลธรรมดาถือว่าเป็นของรัฐบาลกลาง