ผู้เสียภาษีที่ปฏิบัติตามกฎหมายทุกคนมีสิทธิ์ตามกฎหมายในการขอคืนภาษีมูลค่าเพิ่ม ขั้นตอนที่กำหนดไว้ในรหัสภาษีโดยเฉพาะอย่างยิ่งในมาตรา 78 คุณสามารถพึ่งพาการขอคืนภาษีได้หากในตอนท้ายของรอบระยะเวลาการรายงานผู้ที่ประกาศรายได้ของพวกเขามีการหักที่เกินจำนวนภาษีมูลค่าเพิ่มที่เรียกเก็บ

การขอคืนภาษีมูลค่าเพิ่มช่วยให้นิติบุคคลสามารถใช้ทรัพย์สินของตนเองได้อย่างมีเหตุผลและเพิ่มความสามารถในการแข่งขัน

การป้องกัน

บ่อยครั้งที่สถานการณ์ที่อาจเกิดการขอคืนภาษีเกิดขึ้นได้สำหรับผู้ประกอบการส่งออกที่ดำเนินงานในอัตรา 0% (กฎนี้ได้รับการรับรองในบทความ 165) อย่างไรก็ตามความจริงที่เกินจำนวนเงินที่หักไม่ได้เป็นเหตุผลสำหรับการคืนเงินภาษี ในการรับขั้นตอนนี้คุณจะต้องปฏิบัติตามข้อกำหนดจำนวนมากที่กำหนดโดยกฎหมายที่บังคับใช้

เงื่อนไขแรกของขั้นตอนการขอคืนภาษีมูลค่าเพิ่มสำหรับนิติบุคคลคือการตรวจสอบโต๊ะทำงานของ Federal Tax Service หากเรากำลังพูดถึงผู้ส่งออกอยู่ในขั้นตอนการตรวจสอบพวกเขาจะต้องจัดเตรียมเอกสารจำนวนมากที่จะยืนยันข้อเท็จจริงสองประการ:

- สิทธิในการใช้อัตราการขาย 0%

- เหตุผลที่ให้สิทธิแก่จำนวนเงินที่หัก

ดังนั้นจึงเป็นเรื่องสำคัญอย่างยิ่งที่ทุกขั้นตอนของการทำธุรกรรมจะได้รับการบันทึกไว้อย่างถูกต้อง

นิติบุคคลมีสิทธิ์ขอคืนภาษีมูลค่าเพิ่มได้

การขอคืนภาษีมูลค่าเพิ่มสำหรับนิติบุคคลตามประมวลรัษฎากรของประเทศโดยเฉพาะอย่างยิ่งในบทความ 176 เพื่อให้ได้รับเงินคืนองค์กรควรปฏิบัติตามข้อกำหนดหลายประการ:

- เป็นผู้เสียภาษีมูลค่าเพิ่ม

- บริการหรือสินค้าที่มีค่าใช้จ่ายมากเกินไปควรได้มาโดยเฉพาะสำหรับกิจกรรมผู้ประกอบการ

- จะต้องแสดงใบแจ้งหนี้สำหรับผลิตภัณฑ์นี้ซึ่งระบุจำนวน VAT ลายเซ็นของหัวหน้าบัญชีและหัวหน้าองค์กร

- ค่าหรือบริการที่ได้รับจะต้องเป็นตัวพิมพ์ใหญ่

- ธุรกรรมที่ขอคืนภาษีมูลค่าเพิ่มควรเป็นจริง

- ผู้ขายและผู้ซื้อจะต้องมีเอกสารเต็มตามลำดับพวกเขาจะต้องลงทะเบียนในลักษณะที่กฎหมายกำหนด

ไม่สามารถคืนเงิน VAT ได้หาก บริษัท อยู่ในระบบภาษีแบบง่ายระบบภาษีอุตสาหกรรมแบบรวมหรือระบบภาษีอื่น ๆ ผู้สมัครจะต้องระบุว่าเป็นผู้ชำระ VAT

ตัวเลือกการคืนภาษีที่เป็นไปได้

การขอคืนภาษีมูลค่าเพิ่มสำหรับนิติบุคคลสามารถทำได้สองรูปแบบ:

- โดยชดเชย;

- โดยการกลับมา

ตัวเลือกแรกสันนิษฐานว่าผู้สมัครมียอดค้างชำระในการจ่ายภาษีอื่น ๆ หรือมีค่าปรับหรือค่าปรับที่ค้างชำระ ในกรณีนี้สำนักงานสรรพากรจะปิดการเรียกร้องร่วมกันด้วยตนเอง หากมีเงินเหลือหลังจากชำระเงินค้างจ่ายจะถูกส่งคืนให้ผู้เสียภาษีโดยตรง นอกจากนี้ผู้เสียภาษีมีสิทธิ์ยื่นใบสมัครเพื่อที่จะส่งจำนวนเงินที่ชำระเกินไปยังบัญชีสำหรับการชำระภาษีของรัฐบาลกลางในอนาคตรวมถึงภาษีมูลค่าเพิ่ม

การคืนเงินของภาษีที่จ่ายมากเกินไปเป็นไปได้เฉพาะภายใต้การปฏิบัติตามบรรทัดฐานทางกฎหมายทั้งหมดขององค์กรและในกรณีที่ไม่มีหนี้สิน

โครงการผลตอบแทน

ภาษีมูลค่าเพิ่มคืออะไร จะส่งคืนได้อย่างไร เพื่อความเข้าใจที่สมบูรณ์ของกระบวนการทั้งหมดสามารถแสดงรูปแบบการขอคืนภาษีได้หลายขั้นตอน

ควรเข้าใจว่าการคืนเงิน VAT ไม่ใช่ขั้นตอนอัตโนมัติ ผู้เสียภาษีอากรที่สนใจมีหน้าที่ต้องเริ่มขั้นตอนการคืนภาษีที่จ่ายมากเกินไปอย่างอิสระ

ขั้นตอนที่ 1 - ยื่นประกาศแสดงจำนวนภาษีมูลค่าเพิ่มที่แสดงสำหรับการคืนเงิน

พนักงานของ IFTS จะต้องทำการตรวจสอบโต๊ะทำงาน (ซึ่งมีระยะเวลา 3 เดือน) ของการประกาศที่ส่งมา ในขั้นตอนนี้เจ้าหน้าที่ภาษีจะได้รับการร้องขอจากแถลงการณ์ใด ๆ ที่ยืนยันว่ามีความเป็นไปได้ที่จะยื่นขอลดหย่อนภาษี บรรทัดฐานนี้ประดิษฐานอยู่ในมาตรา 88 ของรหัสภาษี

ในกรณีที่ไม่มีการตรวจจับการละเมิดใด ๆ คุณสามารถดำเนินการต่อไปยังขั้นตอนที่ 6 นั่นคือเจ้าหน้าที่ภาษีเป็นผู้ตัดสินใจเกี่ยวกับการคืนภาษีและชำระเงินส่วนที่เกินชำระ

ขั้นตอนที่ 2 - ดำเนินการเพื่อระบุการละเมิด

จะคืนภาษีมูลค่าเพิ่มให้นิติบุคคลได้อย่างไร หากพบว่ามีการละเมิดการตรวจสอบโต๊ะในการเตรียมการประกาศจนกระทั่งพวกเขาได้รับการแก้ไขจะไม่ได้รับการหักเงินจนกว่าข้อบกพร่องจะถูกกำจัด

หน่วยงานด้านภาษีที่ทำการตรวจสอบได้ทำการตัดสินใจและสะท้อนถึงข้อบกพร่องที่ควรได้รับการแก้ไข

ขั้นตอนที่ # 3 - คัดค้าน

ผู้เสียภาษีอากรภายในหนึ่งเดือนหลังจากได้รับใบรับรองการตรวจสอบมีโอกาสยื่นคำคัดค้านต่อการตัดสินใจ บรรทัดฐานนี้ประดิษฐานอยู่ในมาตรา 100 อย่างไรก็ตามเมื่อส่งการประท้วงเราควรแสดงให้เห็นถึงตำแหน่งและชี้ให้เห็นถึงการละเมิดที่เปิดเผยในการกระทำของผู้เชี่ยวชาญด้านภาษี

ขั้นตอนที่ # 4 - การตอบสนองภาษี

วิธีการและขั้นตอนการขอคืนภาษีมูลค่าเพิ่มสำหรับนิติบุคคลแนะนำว่าหลังจากยื่นคำคัดค้าน (หรือขาดงาน) ผู้เชี่ยวชาญด้านบริการภาษีจะทำการตัดสินใจหลังจาก 10 วันทำการ มันอาจมีข้อมูลเกี่ยวกับการมีส่วนร่วมหรือการปฏิเสธที่จะนำแถลงการณ์ไปสู่ความรับผิดชอบในการบริหาร บริการภาษีมีหน้าที่ต้องแจ้งผู้เสียภาษีในการตัดสินใจภายใน 5 วันนับจากวันที่มีคำตัดสิน

นอกจากจะต้องรับผิดชอบหากพบการละเมิดที่ร้ายแรงซึ่งไม่ได้รับการแก้ไขภายในระยะเวลาที่กฎหมายกำหนดผู้เสียภาษีจะถูกปฏิเสธการคืนเงินภาษี

หากไม่มีการฝ่าฝืนจากนั้นก่อนที่จะทำการตัดสินใจในเชิงบวกพนักงานของ Federal Tax Service จะค้นหาปัญหาของการค้างชำระ VAT, ภาษีอื่น ๆ , ค่าปรับและค่าปรับอื่น ๆ

จำนวนขั้นตอนที่ 5 - ชดเชย

หากในกระบวนการตรวจสอบภาษีค้างชำระข้อเท็จจริงของการมีอยู่ของมันยังคงมีการเปิดเผยอย่างไรก็ตามผู้เชี่ยวชาญด้านบริการภาษีจะหักกลบลบหนี้กับการชำระหนี้ที่มีอยู่อย่างอิสระ หากมีการค้างชำระในช่วงเวลาที่มีการตรวจสอบจะไม่มีการเรียกเก็บค่าปรับ

ในกรณีที่การคืนภาษีไม่เพียงพอที่จะชำระหนี้ที่ค้างชำระผู้เสียภาษีอากรมีหน้าที่ต้องจ่ายเพิ่ม

ขั้นตอนที่ 6 - ตัดสินใจเกี่ยวกับการคืนเงิน VAT และการคืนภาษี

VAT คืนเงินเป็นอย่างไร? รูปแบบการส่งคืนไปยังนิติบุคคลนั้นเกี่ยวข้องกับขั้นตอนต่อไปในรูปแบบของการตัดสินใจของ IFTS ในการขอคืนภาษีมูลค่าเพิ่ม การตัดสินใจดังกล่าวจะกระทำหากในระหว่างการตรวจสอบโต๊ะทำงานไม่มีการเปิดเผยการละเมิดหรือหลังจากที่ค้างชำระค่าปรับและการลงโทษได้รับเงินจำนวนที่จะต้องจ่ายยังคงอยู่

หลังจากทำการตัดสินใจที่เกี่ยวข้องเจ้าหน้าที่ IFTS จะส่งคำสั่งที่เกี่ยวข้องไปยัง OFC (มาตรา 176 ของรหัสภาษี)

ภาษีจะต้องถูกโอนไปยังบัญชีปัจจุบันของผู้เสียภาษีภายใน 5 วันทำการนับจากวันที่ได้รับการแจ้งเตือนจากหน่วยงาน OFK ซึ่งในทางกลับกันมีหน้าที่ต้องแจ้งบริการภาษีเกี่ยวกับการโอนเงิน

ในกรณีที่ไม่มีการละเมิดขั้นตอนจะถือว่าเสร็จสมบูรณ์

ขั้นตอนที่ 7 - การละเมิดโดยเจ้าหน้าที่ของ FTS ของข้อกำหนดสำหรับการคืนเงิน VAT

จะคืนภาษีมูลค่าเพิ่มให้นิติบุคคลได้อย่างไร อาจเกิดขึ้นที่ไม่มีการละเมิดในส่วนของผู้เสียภาษี แต่บริการภาษียังคงละเมิดข้อกำหนดของการคืนเงินภาษี จะทำอย่างไรในกรณีนี้?

แถลงการณ์มีสิทธิเรียกร้องการคำนวณดอกเบี้ยตามจำนวนที่จะส่งคืน สิทธินี้เกิดขึ้นจากผู้เสียภาษีในวันที่ 12 หลังจากการตัดสินใจเสร็จสิ้นการตรวจสอบโต๊ะและการยอมรับการตัดสินใจเกี่ยวกับการชดเชย

วิธีเพิ่มโอกาสของคุณ?

ไม่ยากเลยที่จะรวบรวมเอกสารสำหรับการขอคืนภาษีมูลค่าเพิ่มสำหรับนิติบุคคลเพื่อสังเกตกฎของกระบวนการอย่างไรก็ตามในทางปฏิบัติบ่อยครั้งผู้เชี่ยวชาญด้านภาษีจะทำทุกอย่างเพื่อค้นหาการละเมิดและไม่คืนเงิน

เพื่อเพิ่มโอกาสในการขอคืนภาษีก่อนอื่นคุณควรเลือกคู่สัญญาที่เหมาะสมและปฏิบัติตามกฎของเอกสาร ได้แก่ :

- เก็บบันทึกการบริการและสินค้าในวารสารที่จัดทำโดยกฎหมาย

- อย่าลืมใส่เครื่องหมายบนเส้นทางของศุลกากร;

- ตรวจสอบว่าสินค้าทั้งหมดรวมภาษีมูลค่าเพิ่มแล้วหรือไม่

- ตรวจสอบว่าใบแจ้งหนี้ทั้งหมดอยู่ในสต็อกและมีสินค้าทั้งหมดรวมอยู่ที่นั่นหรือไม่

- ให้แน่ใจว่าได้ชำระภาษีมูลค่าเพิ่มที่ชายแดนเมื่อขายสินค้านอกประเทศ

ต้องเตรียมเอกสารอะไรบ้าง

จำเป็นต้องใช้เอกสารอะไรในการส่งให้ IFTS ระหว่างการตรวจสอบโต๊ะ? จะคืนภาษีมูลค่าเพิ่มให้นิติบุคคลได้อย่างไร หาก บริษัท มั่นใจว่ากิจกรรมทางธุรกิจนั้นดำเนินไปภายใต้กรอบของกฎหมายปัจจุบันและไม่มีการฝ่าฝืนคุณสามารถส่งเอกสารเพื่อขอคืนภาษีได้อย่างปลอดภัย

ในการเริ่มต้นขั้นตอนเตรียมและส่งรายการเอกสารเฉพาะ:

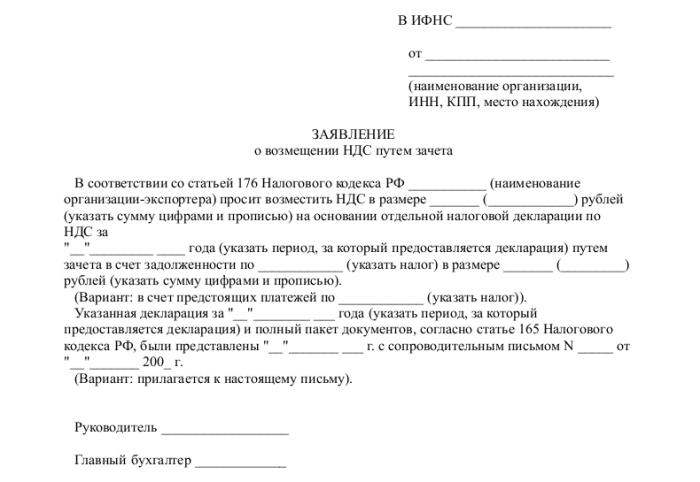

- ใบสมัครตามแบบที่กำหนด

- การคืนภาษีสำหรับรอบระยะเวลารายงานที่เกี่ยวข้อง

- จดหมายที่ขอคืนภาษีมูลค่าเพิ่ม

- ใบแจ้งหนี้;

- สารสกัดจากหนังสือขายและการซื้อ;

- เอกสารการชำระเงินอื่น ๆ (สำหรับการดำเนินการส่งออก - เอกสารศุลกากร)

ในเวลาที่ยื่นเอกสาร บริษัท ไม่ควรมีหนี้: หนี้ตามสัญญาเช่าควรได้รับการชำระคืนค่าใช้จ่ายทั้งหมดที่ชำระนั่นคือไม่ควรมีการเรียกร้องกับนิติบุคคล

ข้อสรุป

จะคืนภาษีมูลค่าเพิ่มให้นิติบุคคลได้อย่างไร โดยหลักการแล้วนี่ไม่ใช่ขั้นตอนที่ซับซ้อน แต่ต้องใช้ความระมัดระวังเป็นพิเศษในการทำงานของนักบัญชีในแต่ละขั้นตอนของการได้มาการขายสินค้าหรือบริการ

หากในระหว่างการตรวจสอบโต๊ะผู้เชี่ยวชาญ IFTS ยังคงพบความไม่ถูกต้องดังนั้นการชี้แจงและคำอธิบายทั้งหมดควรส่งเฉพาะในรูปแบบอิเล็กทรอนิกส์ใน TCS มิฉะนั้นตามมาตรา 88 ของรหัสภาษีคำอธิบายดังกล่าวจะไม่ได้รับการพิจารณา

มันก็ควรจะจำได้ว่าแม้จะมีสิทธิของผู้ตรวจการภาษีของรัฐบาลกลางเพื่อขอเอกสารในระหว่างการตรวจสอบโต๊ะอย่างไรก็ตามการร้องขอเหล่านี้ควรเกี่ยวข้องกับการประกาศตรวจสอบแล้ว ตัวอย่างเช่นเจ้าหน้าที่ภาษีไม่มีสิทธิ์ตรวจสอบประกาศเพื่อให้ความสนใจในเรื่องค่าแรงต่ำของพนักงานหรือเพื่อเรียกร้องคำอธิบายเกี่ยวกับการมีอยู่ของการสูญเสีย

และคุณควรจำไว้เสมอว่าในกรณีที่ผู้โต้แย้งไม่เห็นด้วยกับข้อสรุปของการบริการด้านภาษีและในกรณีที่ปฏิเสธการชดเชยผู้ประกาศมีเวลา 90 วันในการยื่นอุทธรณ์การตัดสินใจดังกล่าว